巨人IBMは「選択と集中」で復活したのか

IBMの「選択と集中」の歴史から今の「選択と集中」の効果を予測する

後編~個別株予想に挑む~IBMと係争の果てに~過去の主戦場メインフレームと決別した富士通の行く先は (2)

- 株価が明日上がるか下がるかは誰にも予測できないが、企業価値で中長期的に方向性を示す。

- 今知りうる情報は全員が知っており、これから出る情報も証券アナリストや機関投資家達がいち早く手に入れる。したがって今後の展開の創造力を働かせた予測に重点を置く。

- 現在価値と予測した将来の価値に差がある会社に着目する。

- 将来社会を変える可能性があると思う技術に着目する。

- 読み始める前に

- ビッグブルーこと巨人IBMとは

- アメリカの独占禁止法とは何を産んだのか

- そしてビックブルーIBMを苦しめた独占禁止法が産んだもの~マイクロソフトとインテル

- 歴代会長の系譜~歴代会長の評価と次期CEOの指名という地位継承がもたらす連鎖

- 歴代会長~長い歴史で注目に値するCEOは二人しかいない~官僚主義の歴史

- IBM PC発表~成功の裏側

- パソコン事業のレノボへの売却~「選択と集中」は正しかったのか

- 初めて外部から招かれたガースナーの「選択と集中」~IBMの企業文化にLotusは飲み込まれた

- IBMの表面的栄光と密かに進み続けた官僚主義という企業文化

- IBMのリーダーの選出方法~負の連鎖から抜け出せない

- 伝説の投資家バフェットはどう動いたのか~やはりバフェットは慧眼(けいがん)だった

- 分裂のAT&Tと巨大化へ揺り戻しのNTT

- IBMの「選択と集中」を精査する

- IBMを予想する

- 付録として~ビックブルーIBMの見事な年功序列と株価

読み始める前に

まず最初にお断りしておきたいのが、個別株予想シリーズは極力投資対象の予測をぼかさずはっきり提示することを心掛けている。

したがってIBMに今投資したいと思っている方は落胆するだろう。

だがIBMという会社に投資しており今後会社がどうなっていくか気になる方、買い増すかどうか考えている方、この会社に強い興味があり会社を知りたい方々には有益な内容だと思う。

予めお断りしておく。

それでもIBMウォッチングのキーと買うとすればどのタイミングかは述べている。

IBMの本質に触れてみたい方はお付き合いいただければありがたい。

💡ウォーレン・バフェットの思考も合わせ鏡のように入れているので是非。

ビッグブルーこと巨人IBMとは

現在のIT企業といえばAmazon、Google、Meta(Facebook)、Appleを想像すると思う。

しかし1960年代にはIBMしかいなかった。

GAFA全てを足したような力を持っていたのがIBMである。

その頃コンピューターといえばメインフレーム(大型コンピューターや大型汎用機と呼ばれる)の事であり、複数のコンピューター・アーキテクチャー(コンピューターの基本設計)の総称でハードウエアのかたまりであった。

個人で使えるパーソナルコンピューター(パソコン)はまだ世に出ていなかった。

1960年代のIBMはUNIVAC、ハネウェル、バローズ、CDC(コントロール・データ・コーポレーション)、SDS(サイエンティフィック・データ・システムズ)、GE(ゼネラル・エレクトリック)、RCA

など主要競合7社をメインフレーム市場で圧倒し「IBMと7人の小人」と呼ばれていた。

同社のロゴが青色であることから愛称「ビックブルー」と呼ばれた。

1964年発売のメインフレームSystem/360は世界に君臨し圧倒的シェアを奪っていった。

その後もメインフレーム事業はシステムの拡張を受けながら基本は受け継がれ、

現代のSystem z/zArchitectureへと至っている。

現在もメインフレームを作っているメーカーはIBM、富士通、日立製作所、日本電気、ユニシス、Bullである。(富士通2022年、日立製作所2017年メインフレーム事業からの撤退表明。日本電気は継続表明している。)

アメリカの独占禁止法とは何を産んだのか

後の石油メジャーたちが生まれる

アメリカ大企業の歴史は独占禁止法との戦いの歴史とも言える。

ロックフェラーのスタンダード・オイル社は石油精製業を独占した。

それによりアメリカで世界初の独占禁止法が制定された。

スタンダードオイルは最終的に34社に分割される。💡後のエッソ(現エクソンモービル)、モービル、シェブロンなどの石油メジャー前身となる企業が産まれた。

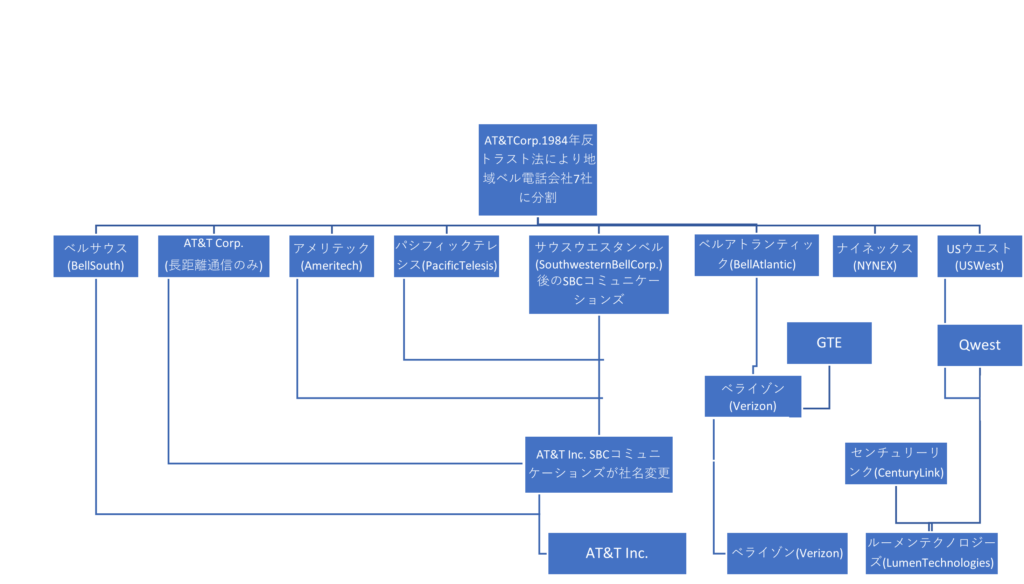

通信業界では巨人AT&Tが事実上消滅してしまうことに

💡通信の巨人AT&Tも独占禁止法で企業分割され、ベルサウスや後のベライゾンなと7つの地域通信会社に分裂した。後にAT&Tはこの地域通信会社の生き残った中の1社に買収され社名のみ残った。

AT&Tについては詳細後述している。

金融機関では反動からリーマンショックを生むことになってしまう

独占禁止法の歴史の中でも有名なのは銀行業務と証券業務の事実上の兼業を規制した1933年のグラス・スティーガル法である。銀行は州際業務規制で他州での業務展開を規制されるがんじがらめの状態になった。

1980年代以降、業務多角化や地域の広がりが体力強化につながるとの考えが広まり規制緩和が進められた。1998年大手銀行シティグループが世界最大の証券会社ソロモン・スミス・バーニーを傘下に置いたことから、同法は1999年の新法により事実上撤廃された。

これにより巨大金融機関と証券会社の提携が活発に行われ、複雑な金融商品の中に不良債権を組み込み良い格付けを得て販売するということが世界中で行われ、2007年から2008年にかけての未曾有の世界金融危機の原因となる。(リーマンショック)

近年では独占禁止法はグーグルを育てた

新しいところでは、1998年マイクロソフトが自社OSのWindowsにインターネットブラウザ(Internet Explorer)を標準ブラウザとして搭載することで競争を抑制したとして独占禁止法違反(反トラスト法違反)で提訴されている。

2011年の終結まで12年を要したこの期間で1998年法人となったGoogleが大きく飛躍した。

独占禁止法が如何に影響力が大きいかが振り返るとよく分かる。

💡後の巨大企業たちや副産物として金融危機などを産んだのである。

そしてビックブルーIBMを苦しめた独占禁止法が産んだもの~マイクロソフトとインテル

IBMも圧倒的市場占有率から、1969年独占禁止法違反で提訴された。

その過程でソフトウエアとハードウエアを一体化する計画などが頓挫した。

1981年同社初のパーソナルコンピューターIBM PCが発表されるが、💡基幹部品のCPUはインテル、OSはマイクロソフトに依頼しIBMは組み立てのみであった。結果としてこの2社を巨大な競合会社として野に放つこととなった。

1983年独占的地位ではなくなったことを理由に提訴取り下げに至るまで大いに苦しめられた。

上記歴史が示すようにIBMの凋落と独占禁止法もまた無関係ではない。

歴代会長の系譜~歴代会長の評価と次期CEOの指名という地位継承がもたらす連鎖

歴代会長年譜に関しては後で見出しごとに明示するのでここでは斜め読みして頂いて構わない。

| 代 | 歴代会長 | 象徴的な仕事 | 買収と売却(スピンオフなど) | 特記事項 |

|---|---|---|---|---|

| ① | (1914–1956)トーマス・ワトソン 評価○ | 創立者 | ||

| ② | (1956–1971)トーマス・ワトソン・ジュニア 評価◎ | 創立者の子息 | (1964)メインフレームSystem/360で他社を圧倒、黄金時代へ (1969)独占禁止法違反で司法省より提訴される | |

| ③ | (1971–1973)ヴィンセント・リアソン 評価△ | ワトソン・ジュニアが心臓発作をおこしCEOを退任。退任予定の1973年までCEOを務め本命のケアリーに禅譲した。 | ||

| ④ | (1973–1981)フランク・ケアリー 評価△ | 歴代最も高い成長率を叩き出したCEO。唯一の失敗が後任の指名と言われているが過大評価だ。 高い評価はPC事業成功によるところ大だが実情は安直な外部委託で組み立てのみであった。これにより後のインテルとマイクロソフトを産み出した。 | (1981)パーソナルコンピューターIBM PCリリース | |

| ⑤ | (1981–1985)ジョン・オペル 評価☓ | 時代の変化を読めず無策だったと言われている。ここからIBMの衰退が始まった。 | (1983)独占禁止法違反提訴取り下げ、理由は独占的地位ではなくなったため (1984)時価総額720億ドルで世界最大へ | |

| ⑥ | (1985–1993)ジョン・エイカーズ 評価☓ | 極度の不振からの脱出の論理的で合理的な解決策は、IBMを自律的なビジネスユニット(プロセッサ、ストレージ、ソフトウェア、サービス、プリンタなど)に分割し、より集中的で俊敏で低コストの構造を持つ競合他社とより効果的に競争できるようにすることであると判断した。 | (1991)プリンター事業をレックスマーク社へ分社化 (1991)タイプライター事業売却 | (1987)時価総額1060億ドルへ(1992)単一年度米国史上最大49.7億ドルの損失 (1993)時価総額230億ドルへ |

| ⑦ | (1993–2002)ルイス・ガースナー 評価◎ (IBM史上唯一外部招へいのCEO) | 会社の分割計画を覆した。顧客に統合されたソリューションを提供できる能力が必要であることに気付き会社をまとめるという彼の選択は、IBMに完全なITソリューションを顧客に提供する能力を与えた。 | (1995)Lotus買収 (1998)非コア事業としてグローバルネットワーク事業をAT&Tへ50億ドルで売却 | (1997)スーパーコンピューターdeep blueがチェスの世界チャンピオンのカスパロフを初めて破る。 |

| ⑧ | (2002-2012)サミュエル・パルミサーノ 評価○ | 2005年にレノボへのPC事業の売却を主導した。PC製造のような利益率の低いビジネスから撤退することを意味し、PC製造はコモディティ化されつつあった。 Linux on System zなどでメインフレーム事業再生。 | (2005)レノボへパソコン事業売却 (2011)パソコン事業残りの出資比率4.3%全てレノボに売却 | (2011)バフェット1株170ドル110億ドル相当投資 (2011)人気クイズ番組でクイズ王を打ち負かしたSystemにWatsonと命名。現在のAI「Watson」 |

| ⑨ | (2012-2020)ジニー・ロメッティ 評価☓ | 2012年から2015年の間に約30社の買収に85億ドルを費やし、2016年までにチップ製造などのコモディティ化資産の約70億ドルの売却を主導した。 しかしCEO在任8年間で年間売上高を28%、純利益を41%、市場価値(時価総額)を44%それぞれ減少させた。 | (2014)x86ベースのサーバー事業をレノボへ売却 (2014)半導体製造事業をファブレス化のため譲渡 (2018)クラウド技術ソフトウエアのレッドハット負債込みのを340億ドルで買収 | (2017)バフェット一部売却 (2018)バフェット全株売却 |

| ⑩ | (2020–)アルヴィンド・クリシュナ 評価? | 初の技術系キャリアのCEOでレッドハット買収を主導した。 | (2021)ITインフラ保守更新事業をキンドリルとしてスピンオフ。 9万人の従業員と190億ドルの売上を分離した。 売上規模の1/3従業員の1/4に相当する。 | (2020)ジェームス・ホワイトハースト、レッドハットCEOがIBM社長に就任 (2021)ホワイトハースト社長を退任 |

膨大なIBMの歴史を歴代会長をキーに事象を時系列に並べている。

歴代会長~長い歴史で注目に値するCEOは二人しかいない~官僚主義の歴史

官僚主義に侵されなかった変革的なCEOは、創立者の息子でメインフレームSystem/360で他社を圧倒したトーマス・ワトソン・ジュニアと長い歴史で唯一外部招聘され、官僚主義に凝り固まっていたIBMを復活させたルイス・ガースナー二人だけだろう。

また、ワトソン・ジュニアの後任リアソンは指名されたわけではなく、心臓発作でCEO退任を余儀なくされた社内事情からであったことも押さえておきたい。

すなわちリアソンの後CEOとなったフランク・ケアリーはワトソン・ジュニアの指名ではない。

| 代 | 歴代会長 | 象徴的な仕事 | 買収と売却(スピンオフなど) | 特記事項 |

|---|---|---|---|---|

| ② | (1956–1971)トーマス・ワトソン・ジュニア 評価◎ | 創立者の子息 | (1964)メインフレームSystem/360で他社を圧倒、黄金時代へ (1969)独占禁止法違反で司法省より提訴される | |

| ③ | (1971–1973)ヴィンセント・リアソン 評価△ | ワトソン・ジュニアが心臓発作をおこしCEOを退任。退任予定の1973年までCEOを務め本命のケアリーに禅譲した。 | ③リアソンから⑥エイカーズまでIBMの官僚主義は色濃くなっていく | |

| ⑦ | (1993–2002)ルイス・ガースナー 評価◎ (IBM史上唯一外部招へいのCEO) | 前CEOエイカーズの会社の分割計画を覆した。顧客に統合されたソリューションを提供できる能力が必要であることに気付き会社をまとめるという彼の選択は、IBMに完全なITソリューションを顧客に提供する能力を与えた。 | (1995)Lotus買収 (1998)非コア事業としてグローバルネットワーク事業をAT&Tへ50億ドルで売却 | (1997)スーパーコンピューターdeep blueがチェスの世界チャンピオンのカスパロフを初めて破る。 |

IBM PC発表~成功の裏側

取り上げるべきは、最も高い成長率をたたき出し評価の高い4代目CEOフランク・ケアリーが後世に残る最も大きな失敗を犯しているということである。

1981年リリースのIBMパソコンは当たりに当たったが、基幹部品はインテルに、OSはマイクロソフトに外注し、外販も認めてしまったため、後にライバルとなる巨大企業を産み出してしまった。

| 代 | 歴代会長 | 象徴的な仕事 | 買収と売却(スピンオフなど) | 特記事項 |

|---|---|---|---|---|

| ④ | (1973–1981)フランク・ケアリー 評価△ | 歴代最も高い成長率を叩き出したCEO。唯一の失敗が後任の指名と言われているが過大評価だ。 高い評価はPC事業成功によるところ大だが実情は安直な外部委託で組み立てのみであった。これにより後のインテルとマイクロソフトを産み出した。 | (1981)パーソナルコンピューターIBM PCリリース | |

| ⑤ | (1981–1985)ジョン・オペル 評価☓ | 時代の変化を読めず無策だったと言われている。ここからIBMの衰退が始まった。 | (1983)独占禁止法違反提訴取り下げ、理由は独占的地位ではなくなったため (1984)時価総額720億ドルで世界最大へ |

パソコン事業のレノボへの売却~「選択と集中」は正しかったのか

IBM PCは売れに売れた。1992年にはThinkpadとして更に進化した。

しかしアップルへの対抗として突貫工事のように立てつけられたパソコン事業故の、その裏にある実情(基幹部品のCPUはインテルに、OSはマイクロソフトに外注しIBMは組み立てのみ)を考えると、2005年パルミサーノCEOのレノボへのパソコン事業売却は、コモディティ化されつつあった事業を売却しより利益を生む事業への「選択と集中」という表向きな部分と、自社でパソコン事業を継続する能力がない当然の帰結という面があり果たしてどちらが真実に近いのかということである。

| 代 | 歴代会長 | 象徴的な仕事 | 買収と売却(スピンオフなど) | 特記事項 |

|---|---|---|---|---|

| ⑧ | (2002-2012)サミュエル・パルミサーノ 評価○ | 2005年にレノボへのPC事業の売却を主導した。PC製造のような利益率の低いビジネスから撤退することを意味し、PC製造はコモディティ化されつつあった。 Linux on System zなどでメインフレーム事業再生。 | (2005)レノボへパソコン事業売却 (2011)パソコン事業残りの出資比率4.3%全てレノボに売却 | (2011)バフェット1株170ドル110億ドル相当投資 (2011)人気クイズ番組でクイズ王を打ち負かしたSystemにWatsonと命名。現在のAI「Watson」 |

初めて外部から招かれたガースナーの「選択と集中」~IBMの企業文化にLotusは飲み込まれた

| 代 | 歴代会長 | 象徴的な仕事 | 買収と売却(スピンオフなど) | 特記事項 |

|---|---|---|---|---|

| ⑥ | (1985–1993)ジョン・エイカーズ 評価☓ | 極度の不振からの脱出の論理的で合理的な解決策は、IBMを自律的なビジネスユニット(プロセッサ、ストレージ、ソフトウェア、サービス、プリンタなど)に分割し、より集中的で俊敏で低コストの構造を持つ競合他社とより効果的に競争できるようにすることであると判断した。 | (1991)プリンター事業をレックスマーク社へ分社化 (1991)タイプライター事業売却 | (1987)時価総額1060億ドルへ(1992)単一年度米国史上最大49.7億ドルの損失 (1993)時価総額230億ドルへ |

| ⑦ | (1993–2002)ルイス・ガースナー 評価◎ (IBM史上唯一外部招へいのCEO) | 会社の分割計画を覆した。顧客に統合されたソリューションを提供できる能力が必要であることに気付き会社をまとめるという彼の選択は、IBMに完全なITソリューションを顧客に提供する能力を与えた。 | (1995)Lotus買収 (1998)非コア事業としてグローバルネットワーク事業をAT&Tへ50億ドルで売却 | (1997)スーパーコンピューターdeep blueがチェスの世界チャンピオンのカスパロフを初めて破る。 |

1993年初めて外部から招かれたCEOガースナーは官僚主義的で変化を好まない企業文化を変えた。

アメリカン・エキスプレスCEO、RJRナビスコCEOを歴任したプロの経営者は、前任者エイカーズが計画した企業分割を撤回し、会社の規模の大きさ(多様性)がITソリューションに必要だと考えた。

そしてマシンを売る会社からソリューションを売る会社への転換に尽力した。

1995年ガースナーCEOはLotusを買収した。

今はLotusを知らない人も多い。Lotusは1982年に創立されたソフトウエアの会社である。

1983年にリリースされたLotus1-2-3は一世を風靡した。当時は表計算ソフトと言えばLotus1-2-3であり、Excelなどほとんど知られていなかった。

だがマイクロソフトのOSのWindowsにExcelなどが標準装備されるようになり、対応が遅れたLotusは次第にシェアを失っていった。しかし、企業向けソフトウエアLotus Notesではリードを保ち続け、そこに目をつけたIBMが買収した。

進歩的な企業文化であったが2000年頃にはIBMの企業文化に完全に同化された。

IBMはLotusより依然保守的な会社であった。

IBMの表面的栄光と密かに進み続けた官僚主義という企業文化

IBMは1969年に独占禁止法違反で提訴されてから13年間苦しめられたが次第に力を弱め、1983年に独占的地位ではなくなったことを理由に提訴を取り下げられた。

1984年時価総額720億ドルで当時世界最大となり、1987年には1060億ドルまで膨れ上がった。

しかし1993年には極度の不振から時価総額は230億ドルとなり830億ドルが消えてしまった。

時価総額が世界最大であった時代のCEOが、評価の低いジョン・オペルとジョン・エイカーズであったことは皮肉だ。

そして進行し続けていった官僚主義という企業文化はどうにもならないところまでIBMを追い込んでいった。

| 代 | 歴代会長 | 象徴的な仕事 | 買収と売却(スピンオフなど) | 特記事項 |

|---|---|---|---|---|

| ⑤ | (1981–1985)ジョン・オペル 評価☓ | 時代の変化を読めず無策だったと言われている。ここからIBMの衰退が始まった。 | (1983)独占禁止法違反提訴取り下げ、理由は独占的地位ではなくなったため (1984)時価総額720億ドルで世界最大へ | |

| ⑥ | (1985–1993)ジョン・エイカーズ 評価☓ | 極度の不振からの脱出の論理的で合理的な解決策は、IBMを自律的なビジネスユニット(プロセッサ、ストレージ、ソフトウェア、サービス、プリンタなど)に分割し、より集中的で俊敏で低コストの構造を持つ競合他社とより効果的に競争できるようにすることであると判断した。 | (1991)プリンター事業をレックスマーク社へ分社化 (1991)タイプライター事業売却 | (1987)時価総額1060億ドルへ(1992)単一年度米国史上最大49.7億ドルの損失 (1993)時価総額230億ドルへ |

IBMのリーダーの選出方法~負の連鎖から抜け出せない

IBMは現CEOが次期CEOを指名する。

唯一の例外が不振にあえぐIBMが外部から招いたルイス・ガースナーだっだ。

そしてワトソン・ジュニアは心臓発作で倒れ次期CEOを指名していない。

有能なCEOは有能な人物を指名する。官僚主義的なCEOはその意味での優秀な人物を指名するだろう。

リアソンからのCEOは官僚主義が深化する負の連鎖となってしまった。

ルイス・ガースナーが譲った次期CEOサミュエル・パルミサーノは一定の成果を上げたが、次のCEOジニー・ロメッティーはFortune誌が選ぶ「ビジネス会で最もパワフルな女性」に長年ランクインしているがCEOとしての評価は実績も含めて低かった。

2020年CEOはロメッティーからクリシュナに交代した。

巷では、「フランク・ケアリーがジョン・オペルをCEOに指名してしまったように、ジニー・ロメッティーがアルヴィンド・クリシュナを指名したと後世言われないことを願う」といわれた。

| 代 | 歴代会長 | 象徴的な仕事 | 買収と売却(スピンオフなど) | 特記事項 |

|---|---|---|---|---|

| ④ | (1973–1981)フランク・ケアリー 評価△ | 歴代最も高い成長率を叩き出したCEO。唯一の失敗が後任の指名と言われているが過大評価だ。 高い評価はPC事業成功によるところ大だが実情は安直な外部委託で組み立てのみであった。これにより後のインテルとマイクロソフトを産み出した。 | (1981)パーソナルコンピューターIBM PCリリース | |

| ⑤ | (1981–1985)ジョン・オペル 評価☓ | 時代の変化を読めず無策だったと言われている。ここからIBMの衰退が始まった。 | (1983)独占禁止法違反提訴取り下げ、理由は独占的地位ではなくなったため (1984)時価総額720億ドルで世界最大へ |

伝説の投資家バフェットはどう動いたのか~やはりバフェットは慧眼(けいがん)だった

バフェットがIBMに投資した理由

2011年バフェット80歳で今まで「よく理解できないものには投資しない」ことを理由にハイテク関連への投資を避けてきた掟を破り、IBM株を1株あたり170ドル総額1100億ドルで6400万株、発行済株式の5.5%を取得した。久しぶりのハイテク株投資であった。

当時のIBMは配当性向80%以上、かつ自社株買い戻しに積極的であった。

そうなると当然、保有比率が上がり続け配当も増える。この仕組みに魅力を感じたのだろうが、今までの投資方針と明らかに違う。

「2010年の3月のある土曜日に突然、IBMに対する具体的な投資の目論見が鮮明に浮かんだ。それまで50年以上にわたりIBMの年次報告を読んできたが、何も感じなかったにもかかわらずだ」と後に回想している。・・・パソコン事業のレノボへの売却 を参照

投資の目論見とはこの仕組であって企業の未来に魅力を感じただけではないように読み取れる。

時系列で見ると、当時大きな驚きを持って報じられた2005年のレノボへのパソコン事業の売却もバフェットには響かなかったことになる。

このときの会長は(2002-2012)サミュエル・パルミサーノ。2011年にはレノボへの完全売却を行っている。

バフェットがIBMを売った理由

2017年にバフェットが保有株を一部売却したときは、IBMは自社株買い戻しから配当増へ舵を切っていた。当時の配当性向は非常に高い数値だ。

このときはまだ、「今は売らない」と発言し株価が下がれば買い増しの可能性にも言及していた。

しかし2018年5月のインタビューでは全株手放したことを明らかにしている。

密かに売却したため下がらなかった株価の推移と巨額の配当収入から、損失は出していないはずだ。

IBMは2018年10月にレッドハットを340億ドルで買収する。

2018年に売却を終えていたバフェットは何らかの形で情報は得ていたのかもしれない。その時には全株売却を終えているのだから。

2018年10月は1株108.97ドルまで下げている。

(2012-2020)ジニー・ロメッティが会長のときである。

💡バフェットは2005年のPC事業売却の裏の真実と、2018年のレッドハットの巨額買収の危うさを理解し行動したとも取れる。

| 代 | 歴代会長 | 象徴的な仕事 | 買収と売却(スピンオフなど) | 特記事項 |

|---|---|---|---|---|

| ⑨ | (2012-2020)ジニー・ロメッティ 評価☓ | 2012年から2015年の間に約30社の買収に85億ドルを費やし、2016年までにチップ製造などのコモディティ化資産の約70億ドルの売却を主導した。 しかしCEO在任8年間で年間売上高を28%、純利益を41%、市場価値(時価総額)を44%それぞれ減少させた。 | (2014)x86ベースのサーバー事業をレノボへ売却 (2014)半導体製造事業をファブレス化のため譲渡 (2018)クラウド技術ソフトウエアのレッドハット負債込みのを340億ドルで買収 | (2017)バフェット一部売却 (2018)バフェット全株売却 |

| ⑩ | (2020–)アルヴィンド・クリシュナ 評価? | 初の技術系キャリアのCEOでレッドハット買収を主導した。 | 2021)ITインフラ保守更新事業をキンドリルとしてスピンオフ。9万人の従業員と190億ドルの売上を分離した。 売上規模の1/3従業員の1/4に相当する。 | (2020)ジェームス・ホワイトハースト、レッドハットCEOがIBM社長に就任 (2021)ホワイトハースト社長を退任 |

ジニー・ロメッティはサーバー事業、半導体製造事業を売り、ロメッティから次期CEOに指名されたクリシュナはインフラ保守事業まで売ってしまった。

分裂のAT&Tと巨大化へ揺り戻しのNTT

ATT化するIBM

独占禁止法を逃れるための企業分割は企業を苦しめるのは言うまでもない。

日米の通信の巨人達を比較してみよう。

AT&Tは一時期通信事業で独占的地位を築き、研究部門のベル研究所と製造部門のウエスタンエレクトリック社を持ち盤石の体制であった。

その後独占禁止法で提訴され7つの地域通信会社(ベビーベル)に分割されベル研究所とウエスタンエレクトリックも解体されていった。(ウエスタンエレクトリックはノキアが後に買収)

最終的には分割された地域通信会社SBCコミュニケーションズに吸収されAT&Tの社名を選んだ買収先により、名前だけ残って今に至っている。SBCコミュニケーションズの上層部は全員AT&T出身で郷愁が有ったと聞く。独占禁止法で分割されたAT&Tだが、再び結集し現在はAT&T、ベライゾン、ルーメンテクノロジーの3社になっている。

対象的なNTTモデル

他方、NTTはNTTドコモを再び完全子会社とし周辺企業群を再び取り込みながら尚、NTT西日本とNTT東日本のシステム統合から組織統合も視野に入れ再統一を着々と進めている。

💡レッドハットの巨額買収とキンドリルの分離(次項で触れている)というIBMの「選択と集中」の未来は、事業分割していったAT&Tか再び巨人を目指すNTTか。

IBMの「選択と集中」を精査する

IBMも企業分割こそされていないものの、大きな事業を「選択と集中」の名の下、切り離してきた歴史がある。

2021年もITインフラ保守部門をキンドリルとしてスピンオフする大きな事業分離を行っている。

なんと売上規模で1/3従業員で1/4を分社化で分離してしまった。

過去ルイス・ガースナーCEOは前CEOジョン・エイカーズが企てた企業分割を覆しまとまった強い会社を維持する選択をし、ITソリューションの会社へ舵を切った。

一方、ガースナー自身グローバルネットワーク事業を非コア事業として売却している。

その後パルミサーノCEOがPC事業、ロメッティーCEOがサーバー事業と半導体製造事業を売却している。

IBMに残ったハードウエア事業はハイパフォーマンスコンピューター、メインフレーム、UNIXサーバーだけになった。

本当に売却した事業は非コア事業で正しい「選択と集中」だったのだろうか。

ITソリューションは不要な事業だったのだろうか。

クラウド事業に舵を切ってしまった未来には光はあるのだろうか。

株価は明るい未来への反応は今のところ示していない。

| 代 | 歴代会長 | 象徴的な仕事 | 買収と売却(スピンオフなど) | 特記事項 |

|---|---|---|---|---|

| ⑥ | (1985–1993)ジョン・エイカーズ 評価☓ | 極度の不振からの脱出の論理的で合理的な解決策は、IBMを自律的なビジネスユニット(プロセッサ、ストレージ、ソフトウェア、サービス、プリンタなど)に分割し、より集中的で俊敏で低コストの構造を持つ競合他社とより効果的に競争できるようにすることであると判断した。 | (1991)プリンター事業をレックスマーク社へ分社化 (1991)タイプライター事業売却 | (1987)時価総額1060億ドルへ(1992)単一年度米国史上最大49.7億ドルの損失 (1993)時価総額230億ドルへ |

| 代 | 歴代会長 | 象徴的な仕事 | 買収と売却(スピンオフなど) | 特記事項 |

|---|---|---|---|---|

| ⑦ | (1993–2002)ルイス・ガースナー 評価◎ (IBM史上唯一外部招へいのCEO) | 前CEOエイカーズの会社の分割計画を覆した。顧客に統合されたソリューションを提供できる能力が必要であることに気付き会社をまとめるという彼の選択は、IBMに完全なITソリューションを顧客に提供する能力を与えた。 | (1995)Lotus買収 (1998)非コア事業としてグローバルネットワーク事業をAT&Tへ50億ドルで売却 | (1997)スーパーコンピューターdeep blueがチェスの世界チャンピオンのカスパロフを初めて破る。 (1998)マイクロソフトは自社OSにInternet Explorerを標準装備し競争を阻害したと独占禁止法違反で提訴される。 |

| 代 | 歴代会長 | 象徴的な仕事 | 買収と売却(スピンオフなど) | 特記事項 |

|---|---|---|---|---|

| ⑨ | (2012-2020)ジニー・ロメッティ 評価☓ | 2012年から2015年の間に約30社の買収に85億ドルを費やし、2016年までにチップ製造などのコモディティ化資産の約70億ドルの売却を主導した。 しかしCEO在任8年間で年間売上高を28%、純利益を41%、市場価値(時価総額)を44%それぞれ減少させた。 | (2014)x86ベースのサーバー事業をレノボへ売却 (2014)半導体製造事業をファブレス化のため譲渡 (2018)クラウド技術ソフトウエアのレッドハット負債込みのを340億ドルで買収 | (2017)バフェット一部売却 (2018)バフェット全株売却 |

| ⑩ | (2020–)アルヴィンド・クリシュナ 評価? | 初の技術系キャリアのCEOでレッドハット買収を主導した。 | 2021)ITインフラ保守更新事業をキンドリルとしてスピンオフ。9万人の従業員と190億ドルの売上を分離した。 売上規模の1/3従業員の1/4に相当する。 | (2020)ジェームス・ホワイトハースト、レッドハットCEOがIBM社長に就任 (2021)ホワイトハースト社長を退任 |

IBMを予想する

【否定的要素】

①2020年1月、IBMのジニー・ロメッティーCEO(62)は次期CEOに買収したレッドハットのCEOジェームス・ホワイトハースト(52)ではなくアルヴィンド・クリシュナ上級副社長(57)を指名した。

クリシュナ次期CEOは研究部門出身でIBMのトップに技術キャリア出身者が就くのは初めてになる。

IBMのCEOは50代前半で職に付き60歳前後までの10年ほど務めるのが通例で、それからすると違和感がある。・・・IBMのリーダーの選出方法~負の連鎖から抜け出せない 参照

②2020年4月にIBM社長に就任したホワイトハーストは2021年7月退任理由や後任が明らかにならないまま退任している。

ロメッティーの後任指名が何らかの禍根を残したのかもしれない。

IBMは傘下企業を自社の企業文化に同化してしまう傾向がある。それも理由の一つかもしれない。

③ロメッティーの遺産としてはもう一つ、疑惑の決算の問題もありどうもしっくりこない。(決算にレッドハットの調整値を正確に反映していない)

④配当性向が高すぎて本当に持続可能か分からない。

【肯定的要素】

①あるとすれば、ロメッティーの後継指名は間違っていなかったと証明することである。

クラウド事業でレッドハット買収の効果を実際に示すことである。

示すことができれば全てが180度変わる。

【結論】

何れにせよ、レッドハット買収でクラウド事業に舵を切ったIBMの前途は靄がかかったように感じる。

歴代の会長の経歴からも、官僚的しがらみを打破できるのは外部人材を入れた時だった。

ロメッティーはホワイトハーストを次期CEOに指名すべきだったのではないか。

千載一遇の機会を逃したかもしれない。

クラウド事業に舵を切ったIBMがホワイトハーストを失ったのは大きいと思う。

現在の4大クラウド amazon マイクロソフト Google IBMの中で決して優勢ではない。

現CEOアルヴィンド・クリシュナは2022年は59歳になる。

次期CEO選出も視野に入ってくる年齢だ。在任期間は中途半端に感じる。

今は投資の時期ではないだろうというのが結論になる。

とんでもなく高い配当性向も気になる。(直近は100%超えている)

IBMの盛衰は、もちろん他の企業も同じことが言えるのだが、リーダーの資質による。

そしてそれは外部人材招へいのときだろう。

クリシュナの年齢からすると次期CEO指名は最短数年以内にあるかもしれない。

その時に外部人材になるかどうか見極めて、それまではじっくり待ちが正解だと思う。

【極めて個人的な見解に基づく予想】

ロメッティーは10年近い在任期間中成果を出せなかった。サーバー事業や半導体製造事業を売却してしまいITソリューションから方向転換してしまった。株価は在任期間中下がり続けたと言ってよい。

そのロメッティーが指名した次期CEOクリシュナは同じ線上にある人物のはずだ。

後継指名を有能で革新的な人物が行えば有能で革新的な後継が選ばれ、官僚的で保守的な人物が行えば官僚的で保守的な人物が選ばれる。

メインフレーム事業で成果を上げた2代目CEOワトソン・ジュニアは心臓発作で後継を指名できなかった。IBMを立て直したガースナーが指名した8代目CEOパルミサーノは、見せかけのパソコン事業をレノボに売却しメインフレーム事業を再生させた人物だ。当然会社の価値は上がり株価は上昇している。

会社を映す鏡としてウォーレン・バフェットを見てみたい。

2005年パルミサーノがパソコン事業を売却し世間が驚いたときも、組み立てのみのパソコン事業を売却しただけだと見抜いていたはずだ。だから別の理由(配当と自社株買い)で2011年投資している。

2017年一部売却したとき「また買い増すかもしれない。」といっていたが2018年5月には全て売り抜けたことを明らかにしている。2018年IBMがレッドハットを巨額買収し株価が大きく下げる前に。

レッドハット買収がIBMの業績に寄与しないと判断したのは間違いない。

クラウド事業に舵を切り、製造部門はすっかりスリムになってしまった。

IBMはマシンを売る会社だ。7代目CEOガースナーは会社分割方針を覆し大きな製造業を維持しITソリューションの会社にしていった。退任前年の2001年時価総額は実に2084億ドルに達した。

💡クラウド事業のトップランナーはamazonだ。彼らは工場を持たない、アイデアで勝負している。

IBMは製造業の血脈を持つ会社である。装置産業ではないこの事業で勝てるとは思わない。

配当が高いということは、それだけの配当を出さないと投資してくれないということだ。

配当性向80%以上で直近は100%越えた。

持続可能とは思わない。

IBMは官僚主義的で保守的な会社だ。

💡その企業文化を維持していれば原則通り、年齢から現CEOクリシュナは62歳となる残り3年以内で次期CEOを指名するはずである。その時また生え抜きから選抜したなら、もう10年低迷期が続くだろう。

外部CEOを招いたら、しがらみのないCEOに期待していい。

投資するならそのケースだけだ。

今は決して手を出してはいけない。

付録として~ビックブルーIBMの見事な年功序列と株価

株価チャートは過去20年の株価推移を掲載~歴代CEOの系譜と突き合わせてみていただきたい。

下表は別の切り口で分かる範囲で一表にした。見事な年功序列だ。

| 代 | 歴代会長 | 入社年次 | 株価/1株 |

|---|---|---|---|

| ① | (1914–1956)トーマス・ワトソン 評価○ | 創立者 | |

| ② | (1956–1971.5)トーマス・ワトソン・ジュニア 評価◎ | 創立者の子息 | |

| ③ | (1971.6–1973.1)ヴィンセント・リアソン 評価△ | 1935 | |

| ④ | (1973.2–1981.1)フランク・ケアリー 評価△ | 1948 | 1981年1月終値16.09ドル |

| ⑤ | (1981.1–1985.1)ジョン・オペル 評価☓ | 1959 | 1981年1月終値16.09ドル 1985年1月終値34.09ドル |

| ⑥ | (1985.2–1993.4)ジョン・エイカーズ 評価☓ | 1960 | 1985年2月終値33.50ドル 1993年3月終値12.72ドル |

| ⑦ | (1993.4–2002.3)ルイス・ガースナー 評価◎ (IBM史上唯一外部招へいのCEO) | 外部招へい | 1993年4月終値12.16ドル 2002年3月終値104.00ドル |

| ⑧ | (2002.3-2012.1)サミュエル・パルミサーノ 評価○ | 1973 | 2002年3月終値104.00ドル 2011年12月終値192.60ドル |

| ⑨ | (2012.1-2020.3)ジニー・ロメッティ 評価☓ | 1981 | 2012年3月終値192.60ドル 2020年3月終値110.93ドル |

| ⑩ | (2020.4–)アルヴィンド・クリシュナ 評価? | 1990 | 2020年4月終値125.56ドル 2022年9月終値118.81ドル |

最後に冒頭の命題にもお答えしておきたい。

「IBMとamazonは似て非なるもの。違う線上にある企業だ」

次は富士通の企業研究をamazonと対比しつつ、続編(2)にて論点を整理していきたい。

続編はこちらから個別株予想に挑む~メインフレームIBMと係争の果てに~過去の主戦場と決別した富士通の行く先は (2)

※個別株予想は、あくまで個人的見解を示したもので、投資を勧誘や推奨するものではありません。

過去の実績や未来の予想は投資成果を保証するものではありません。

売却を勧めるものでもありません。

投資の判断は皆様ご自身の決定にてお願い致します。

出典:Yahoo!ファイナンス