「常に常識を疑え」これから投資するなら今言われているセオリーを疑おう

「常に常識を疑え」桑田真澄

筆者はプロフィールにある通り、バブル崩壊前に外国株投資に切り替えました。そしてその経験から言うと、外国株投資において、株価が上がり円も安くなるような二重に美味しい相場はあまり現れませんでした。

新NISAが登場し何に投資すべきかの情報が溢れています。アメリカのS&P500やオルカン(全世界株式)のインデックス投資をしておけば間違いない、と世間で言われていることは本当なのでしょうか。

S&Pやオルカン(全世界株式)のインデックス投資で本当に万全か

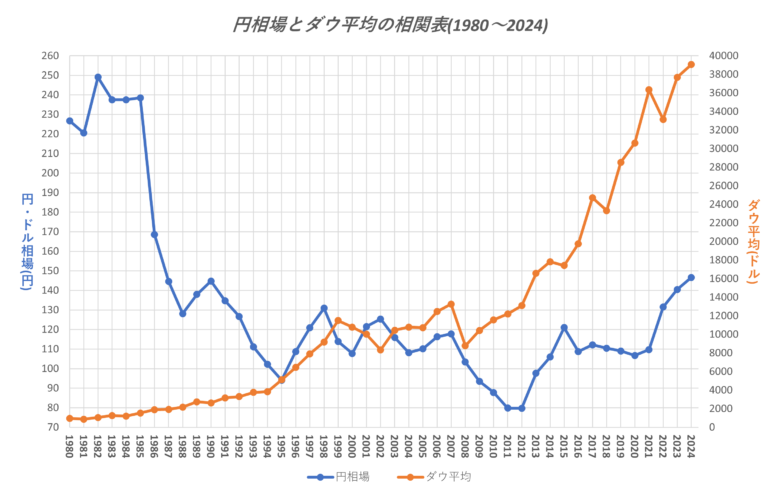

「日本の失われた30年」に対して「アメリカの幸せな30年」はダウ平均の推移を見たらわかります。アメリカ人は、S&P500やダウ平均に連動するインデックス投資をしておけばよかったのをグラフがはっきり示しています。しかし、はたして為替リスクのある日本人にとっても同じなのでしょうか。過去を検証してみます。

為替リスク

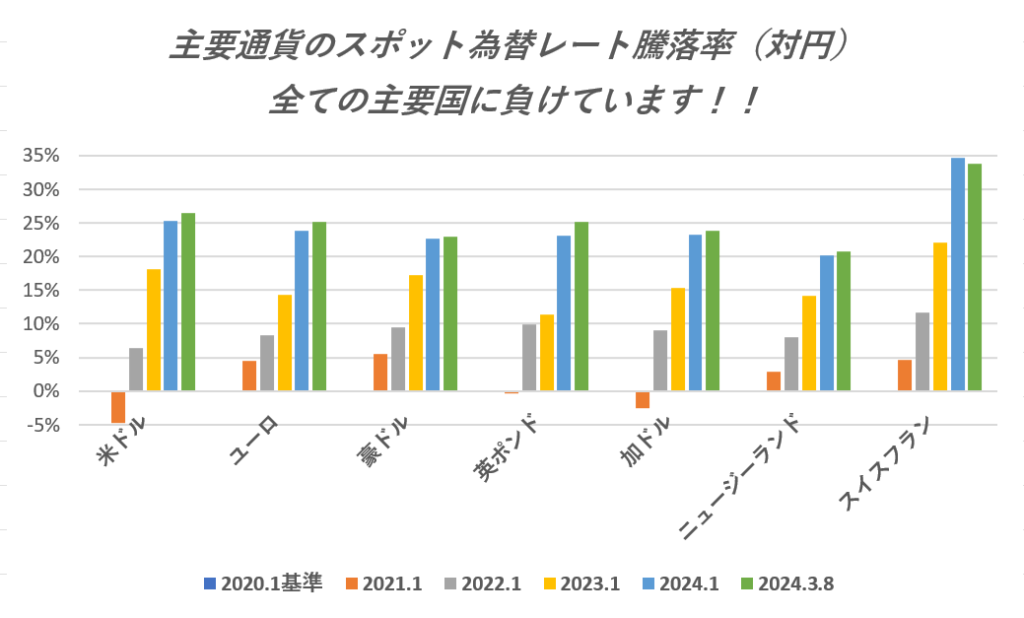

グラフをご覧ください。円相場とダウ平均の相関表です。1995年~1998年と2012年~2014年や近年の2022年2023年はダウ平均も上昇し円相場も対ドルで安くなっています。すなはち円換算で計算すると株価が大きく膨らんだのです。それ以外の年は、株は値上がりしても円高に振れるため円換算でのパフォーマンスが一向に上がらなかったり、株も下がり円高で二重にパフォーマンスが低下するという時期になります。これが為替リスクであり、今後ダウ平均が伸び悩み円高が出現する事態になれば、ドル建て投資であるS&Pやオルカン(全世界株式だが60%は米国株)のインデックス投資は円換算で思ったような利益が得られなくなる恐れがあるのです。

日本人の外貨建て外国株や投資信託への投資とは逆に、外国人から見ると現在の日経平均が上がっているのにドル高という状況は、日本に投資してもドル換算でのパフォーマンスが下がってしまう状況です。ところが、日本の5大商社に投資したウォーレン・バフェットは低金利で資金調達した円で投資しています。為替リスクを受けないわけです。インフレも念頭に置き、日本株の未来(後述)も見据えた非常にしたたかな戦略です。

為替リスクは厄介で、ある通貨を超長期持てば必ず通貨価値が上がるという性質のものではありません。株式のように超長期で持てば必ず上がっているという一方向性のものとは違います。

そして今までの経験上、外国株を買ったら円安に振れて株価も上がるというような好運なタイミングで投資できるのは稀に訪れる運次第です。高確率で訪れる悪いタイミングで投資すれば、NISAの制度に損益通算はないので売却すれば損は確定してしまうのです。

日経平均インデックス投資が優れている理由

為替リスクを排する対処法は国内株式しかなく、信託報酬が低いインデックス投資になります。その観点からは日経平均に連動するようなインデックス投資一択という結論になります。日経平均も上がり下がりはあるので、ドルコスト平均法の積立方式で買うのがリスク軽減の最善の方法です。決して一度に購入してはいけません。

日経平均連動のインデックス投資を推奨する理由は、為替リスクが除外できるメリット以外にもインフレという大きな要因があります。通貨価値の下落がインフレですから、インフレが定着するならば間違いなく日経平均を押し上げます。PERで説明します。

PER=株価÷EPS(1株当たりの純利益)・・・両辺にEPSを掛けて式を変形すると

PER✕EPS=株価

EPSは1株あたりの純利益ですから、インフレにより商品価格が上昇すればEPSも上がり株価を押し上げます。

インフレが進行したら通貨の価値はどうなるでしょう。1つ1000円の商品が毎年4.0%のインフレにさらされると5年後に1217円になっています。商品自体の価値は変わらないわけですから、通貨の価値が落ちたことになります。

日本の円は世界でも群を抜いて低金利で調達できます。その調達した金利下で100万円を資金調達した場合を考えます。資金が4.0%のインフレにさらされると同じように通貨価値は下落します。毎年減算していくと、100万円の5年後の通貨価値は81.5万円です。通貨の価値が落ちたわけですから借り入れた側は大きく負担軽減できたことになります。

日本の五大商社に円で投資したウォーレン・バフェットは更なる日本株への投資を示唆しています。日本のインフレによる円の通貨価値下落とその事による日本株上昇を見越していると見ることもできます。その通りになれば舌を巻く千里眼ということになります。

今年3月5日にこの記事を公開して5ヶ月、日経平均が4400円以上下落したね。

ただ積立NISAで日経平均連動インデックス投資など買っている方はほぼ関係ないと思う。インデックス投資は株価が上がれば評価益が出て、下がれば多く買える関係いわゆるドルコスト平均法の関係にあるからね。継続すればいいだけの話。

NISAの成長枠投資などで個別株を高値で買った人は青ざめたかもね。NISAは売ったら損失確定で損益通算できないよ。でも基本現物で買っとけば売らずに持っておけばいいわけだけどね。

投げ売りしたのはレバレッジドを効かせて空買いした人たちやデリバティブ取引をしていた人たちだと思う。証券会社は毎日値洗いして証拠金が不足したら現金か現物株を差し出さないといけないはず。

過去の大暴落は予測不能で襲ってくるからレバレッジドは本当に怖いよ。

日経平均大暴落から大きく戻したけど、その後の植田日銀総裁の記者会見は市場関係者を大きく失望させるものだった。今後も物価動向を見ながらの金融緩和の調整を行うことを確認した形だ。

国民の金融資産が株式市場に大きく依存している米FRBは株式市場に非常に気を使うけど、金融資産の1割しか株式市場に依存していない日本は株式市場を犠牲にしても円安は容認しないということだね。新NISAで株式市場に参加した人は冷や水を浴びせられたね。アクセルとブレーキで政府と日銀に振り回されている。

だからと言って円安の構造的問題はそのままだし、1ドル100円台の昔に戻るわけでもない。食料もエネルギーも輸入に頼っている以上インフレも定着する。

インフレが企業業績を押し上げる以上スピードダウンしても上昇と下落を繰り返しながら日経平均はじわりじわりと値を上げていくはずだ。

証券会社はネット証券一択で間違いないのか

日経平均はバブル期の最高値を抜けました。個別銘柄でも不自然と言っていいほど上がり続ける銘柄もあります。株式市場への資金流入が強く伺えます。しかし、この高値更新銘柄を指をくわえて見ているしかないのでしょうか。

解決方法は個別株分割購入でのリスク軽減です。新NISA成長投資枠を活用しましょう。では分割購入にはどのような制度があるのでしょうか。ネット証券には単元未満株購入のため1株単位から購入できる制度があります。証券会社によりミニ株やワン株S株と呼称は違いますがほとんどのネット証券会社にあると思います。

「るいとう」

しかし店舗を有する大手証券会社には「るいとう」という株式累積投資の制度があり、ネット証券にはありません。この2つの制度は少し違います。「るいとう」は1万円から定額で個別銘柄を積立購入できるもので1株単位ではありません。配当は再投資で複利効果がある点も違います。ただしネット証券は手数料無しが多いはずですが、大手証券会社の「るいとう」は手数料がかかります。中には「るいとう」口座管理手数料を取る証券会社もあるのでご確認ください。

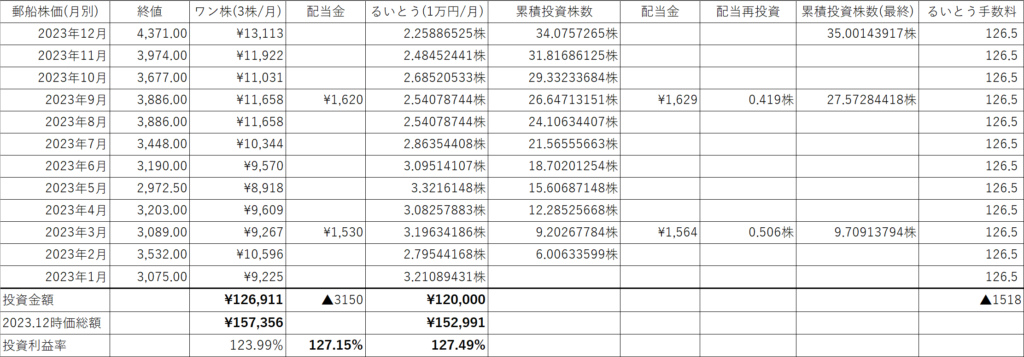

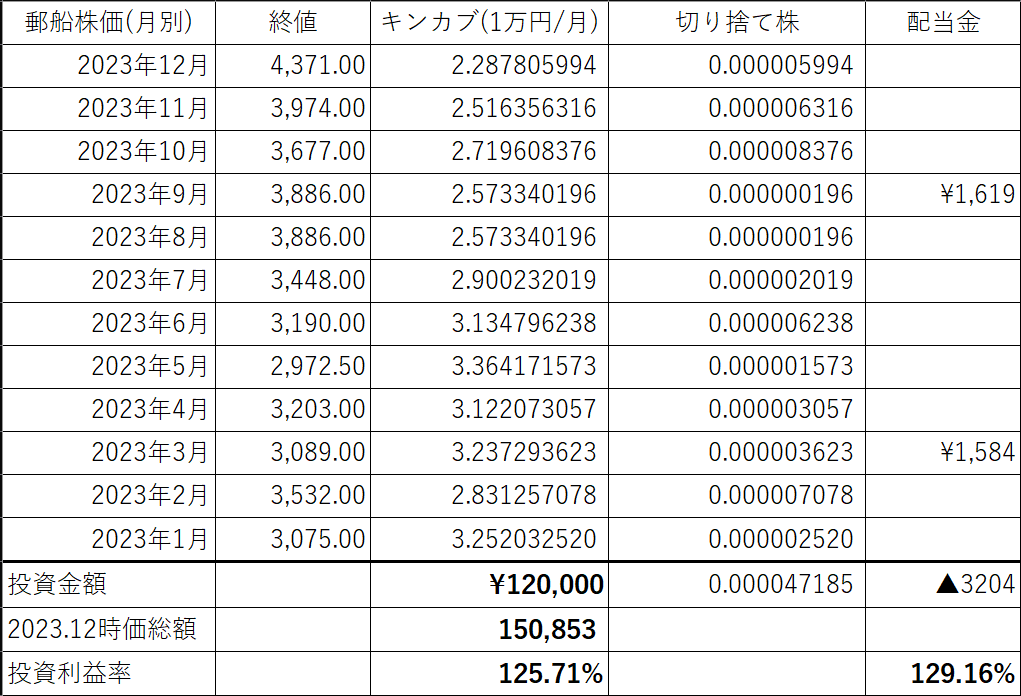

この2つの制度のパフォーマンスを比較してみたいと思います。分割して購入するのはリスク軽減のためですから上昇した高額銘柄やボラティリティの激しい銘柄が対象になります。世界第二位の海運会社である日本郵船で比較してみます。2023年1年間でネット証券のワン株で購入した場合と大手証券会社の「るいとう」で購入した場合で比較するとどうなるのでしょうか。

条件はワン株は毎月3株購入、「るいとう」は毎月1万円購入。配当はワン株が投資金額から控除します。「るいとう」は制度上再投資です。「るいとう」の購入手数料は毎月の購入金額から引き去りです。以下表にまとめてみます。

最終的にはワン株の投資利益率は127.15%で、「るいとう」は127.49%でした。手数料を払っても「るいとう」のパフォーマンスはネット証券に劣りません。大手証券会社の口座も持っていると大いに利用価値はあるのです。そして定額で自動で積立購入してくれて配当再投資の複利効果もある「るいとう」は、魅力的で下落リスクのある高額個別銘柄購入に非常に適しています。

銘柄選考には前項の「PER✕EPS=株価」を思い出してください。分割購入でリスク軽減を図るわけですからPERには充分留意してください。高PERは成長株の証という側面はありますが、ここが剥がれ落ちるとインフレによる株価押上効果が相殺されてしまいます。PERが高くなって株価上昇している商社株などは避けたほうがいいと思います。

「キンカブ」

SMBC日興証券に「キンカブ」という「るいとう」に似た独自のサービスがあります。金額・株数指定取引の略称で、100万円までなら買付手数料0%です。小数点6位以下切り捨てでここは実質コストになりますが、かなりお得です。配当再投資ではありませんが、シュミレーションすると投資利益率は129.16%で「キンカブ」のパフォーマンスが最も高くなりました。

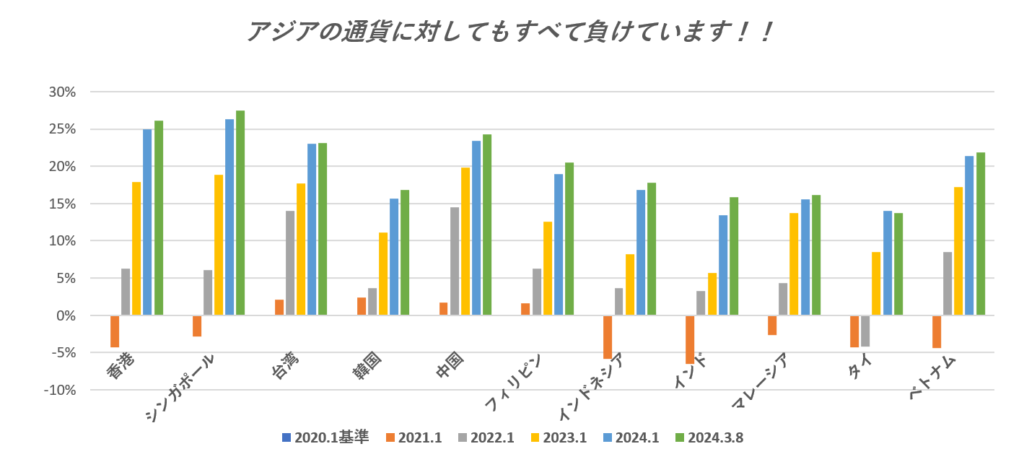

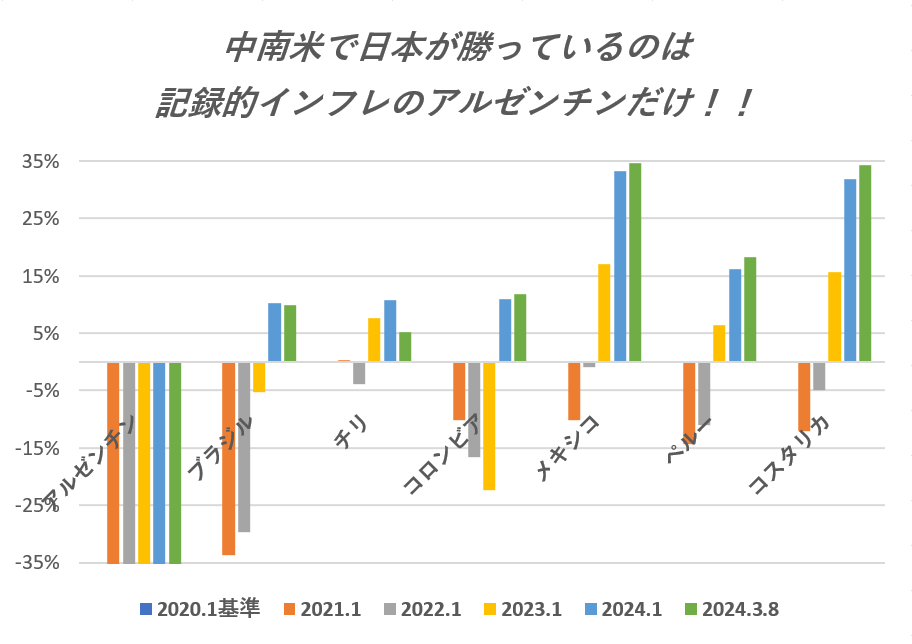

通貨の分散投資

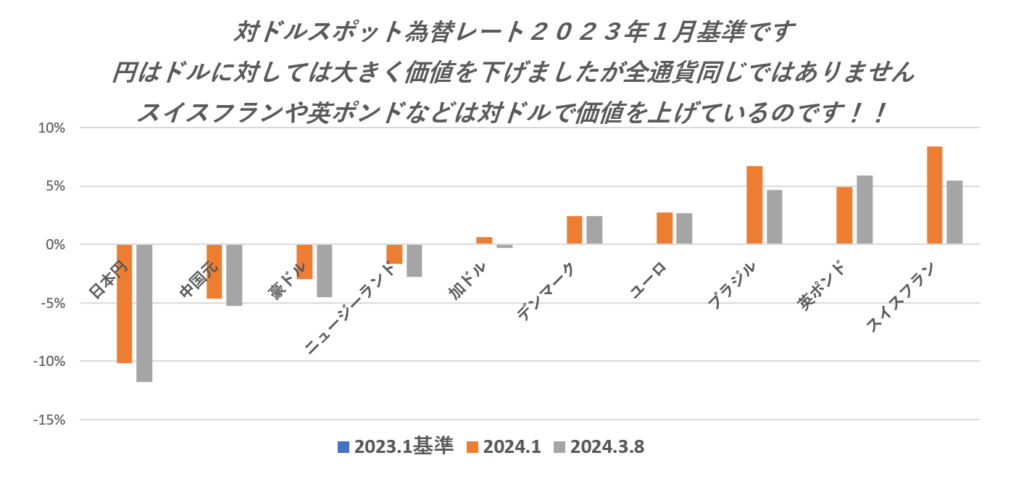

円はほぼすべての通貨に対して安くなり世界最弱通貨になってしまいました。そしてこの流れは簡単に変わるとは思えません。すべての通貨に対して安くなっている以上ドルだけに投資していても安心できません。何故ならドルが弱くなることもあるからです。通貨の強い弱いに金利は重要な要因です。現に日米の金利差が拡大した結果、強いドルが際立ってきています。そして日銀植田総裁の発言を聞いていると、マイナス金利は解消する意志があったとしても段階的利上げに踏み切っていくようには思えません。

金利以外でも、円安は構造的な罠にはまっており既に金利差だけの問題ではなくなっています。その証拠にこれだけ円安になっても製造業が海外から戻って来る流れは限定的で、大きな流れにはなっていません。貿易収支の赤字は拡大し、対外直接投資は依然高水準なままです。本来ならこの円安で工場を国内に戻して輸出したほうが有利なはずです。製造業が国内回帰すれば輸出が増え、受け取ったドルを売って円に変える動きから円高に振れるはずです。そうならないのは世界の潮流が保護主義と現地生産主義に傾いているからです。つい最近もEUの包装規制で和牛や日本酒が輸出できなくなる、と報道されました。このような制度の壁を作ったり、現地で売るものは現地で作れという現地主義の圧力は強くなる一方です。更に、日本に工場を戻しても人手不足で従業員が集まりません。企業は工場を戻せないのです。国内回帰が報道されているのは実態を反映していません。

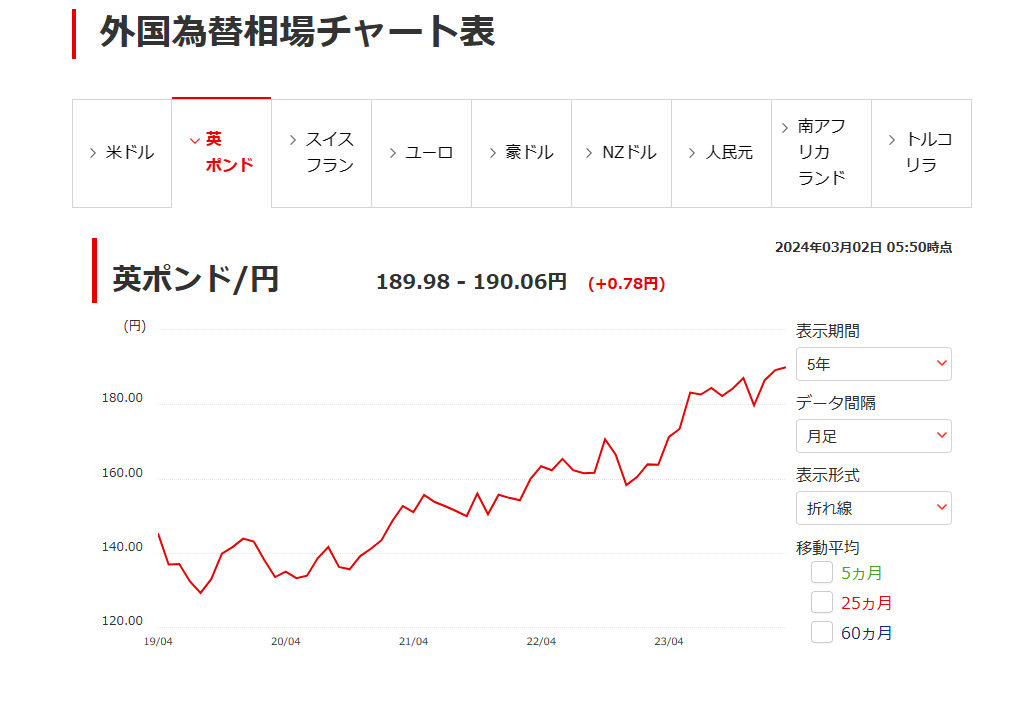

円安が定着するなら、少なくともドル以外にもあと2種類くらいの通貨に投資しておきたいところです。経済規模の大きなユーロ、ユーロから独立した英ポンド、地政学的リスクのない資源・食料大国豪ドルあたりが候補でしょうか。外貨に投資するとはどういうことなのでしょうか。次に外貨建てMMFについて解説したいと思います。

外貨建てMMF

弱い円を持ち続けるよりいくつかの通貨に分散して持つべきだということはよく言われてきました。S&Pやオルカンなどのドル建てインデックス投資はその代表的なものです。

銀行などでよく聞く外貨預金もありますが、これはやめておいたほうが良いと思います。為替手数料が高い(ネット銀行は銀行より安い傾向)、元本保証だが預金保険機構対象外、為替差益が20万円以上でた場合に総合課税対象になり確定申告をしなければならない場合がある、このような理由から外貨建てMMFのほうをおすすめします。

外貨建てMMFは大手証券は必ず商品として持っていて、ネット証券もそれを販売しています。3大証券会社でも野村證券だけはドル建て以外にも豪ドル、英ポンド、カナダドル、NZドルとさすがの品揃えです。外貨建てMMFとは高格付けの債権で運用するファンドで、信託管理報酬は発生しますが現在は年換算利回り4.6~4.8%で運用されています(管理報酬は野村0.69%日興0.91%大和1.0%となっています)。元本保証ではありませんが資産は別管理になっており倒産リスクはありません。為替手数料は銀行より安くネット銀行より高い往復1円が標準的です。債権からの分配金は再投資に回り複利効果の恩恵を受けられます。

筆者も外貨建てMMFは超長期保有していますが、円安と高金利・複利効果のため効率的に積み上がっています。ただこの資金は寝かせておくほうが得策です。売却すると為替差益が発生し、差益に20%の分離課税が適用されます。できれば余裕資金で超長期保有し、必要なときに売却がよいと思います。

ドル建て以外の通貨にはどのように投資したらよいのでしょうか。これもやはり底力を見せるのは大手証券会社です。

世界の市場

ネット証券の手数料競争により無料で取引できる金額のレンジがあります。ところがあまりそこに焦点を当てすぎると大きな目標を見失ってしまうのではないでしょうか。分散投資のための手数料を、自分のセーフティネットを築くためのコストと考えたら、これくらいなら許容できるかというような判断もあると思います。本題です。世界の通貨とどのようにつながれるかです。

大手証券会社は口座さえ開設すれば世界の通貨が個別株や投資信託という形で持てます。筆者は現在ドル資産以外では英ポンドとユーロを株式や投資信託という形で保有しています。他の通貨、例えば豪ドルを持ちたいと思えば、間接的ですが世界最大の鉱物資源会社BHPグループを買うという方法もあります(イギリスとオーストラリアの二元上場会社でしたが、2022年解消してオーストラリア証券取引所に一本化されています)。ネット証券ではニューヨーク証券取引所のドル建ADR(米国預託証券)でしか買えません。

石油メジャーのロイヤル・ダッチ・シェルは、かつて二元上場会社でした。オランダのロイヤル・ダッチ石油とイギリスのシェル石油が一体となって一つの会社のように経営されるという会社形態です。2021年に解消され現在はシェル石油となっています。しかし、世界の巨大企業には多くの二元上場会社があります。

本文のBHPグループ以外にも、世界3大鉱物資源メジャーの一つリオ・ティントもイギリスとオーストラリア、世界最大のクルーズ客船運行会社カーニバルはアメリカとイギリスの二元上場会社です。日産とルノーもこのような知恵があれば、別会社のまま一体となり運営できたかもしれません。

ただこれにはコストも少しかかります。SMBC日興証券の例にはなりますが、アメリカ株・中国株以外の市場はインターネットでの取引はできません。電話での注文になります。BHPグループを豪ドルで買いたいといえば購入できます。豪ドル決済ですから豪ドルの預り金が必要となり、為替手数料(片道1円)及び買付手数料(1.265%~に取次手数料が若干のはずです)が発生します。それでもエネルギーや食料自給率に不安のない豪ドルは持つ価値はあると思います。

少し前に米モンサントを買収したドイツの世界有数の化学会社バイエルが、農薬ラウンドアップの発がん性問題訴訟がらみで急落しました。その時にもしバイエルを買おうと思えばフランクフルト証券市場他いくつかの欧州市場にしか上場しておらず、ネット証券では買えないと思います。ニューヨーク証券市場にADR(米国預託証券)を上場していないからです。

もちろん証券会社に主口座開設と外国証券口座開設が必須なのは言うまでもありません。各証券会社ともにいくつかの取引コースが用意されているので、コース選択にもご注意ください。できることとできないことが分かれています。大手証券会社とネット証券を上手に利用すべきです。ネット証券全盛ではありますが大手証券会社にしかない強みもあるということです。

米国外の外国企業が発行する株券等の有価証券に対して、その所有権を示す米ドル建ての預り証券のことです。通常の米国株式と同じように売買できます。ADRは株式ではありませんが、株式と同じような権利が付随しています。

ニューヨーク証券市場にはソニー、ホンダ、トヨタなどが上場されています。それらはすべてADRです。米国人が直接日本の株式を買い付けるのは不便なのでADRという形に変えて、簡単に取引できるようにしているわけです。

「高齢世帯はお金持ち」の常識が覆る

よく失われた30年と言われます。この数十年間デフレで通貨価値はほとんど変動しませんでした。数十年間働いてコツコツためてきた資金は守られてきました。定年などで引退した年配者は営々と貯めてきた貯金で余裕があったと思います。日本の高齢者層を中心として保持する現預金は、日銀を通して国債購入に形を変え長期金利を抑えるのに今までは有効でした。

しかし、構造的貿易赤字によるインフレと円安は強力で、継続的なインフレが毎年続くのではないかと予想しています。インフレに危機感を抱いた高齢者世帯の預貯金の一部が投資に向かい、更にその一部でも外貨預金・外貨建て投資信託や外国株に向かえば円安は加速され、国内のインフレも進行していくことに繋がります。

インフレは間違いなく始まっています。これからは資産防衛をしなければ年々目減りし続けるはずです。やがて高齢者は預貯金を持っているから裕福というイメージは真逆に変わっていく可能性があります。投資をしてこなかった高齢者世帯は、これからは投資マインドに切り替えるという命題に向き合わなくてはならなくなります。多くが落後していくかもしれません。

インフレは定着するのか

先に述べました通りインフレは通貨価値の下落です。本来市場が決めるべき長期金利は政策的に抑えられてきました。指標となる10年もの国債は低金利で発行できるため、政府は財政拡大し放題です。お札はどんどん刷られていきます。通貨価値は下落しインフレにつながっていきます。日銀はマイナス金利は解消しても段階的利上げは簡単にはできないと思います。円安という圧力を受けながらも、低金利は当面続くのではないでしょうか。低金利下のインフレは現預金にとっては厳しいものになります。

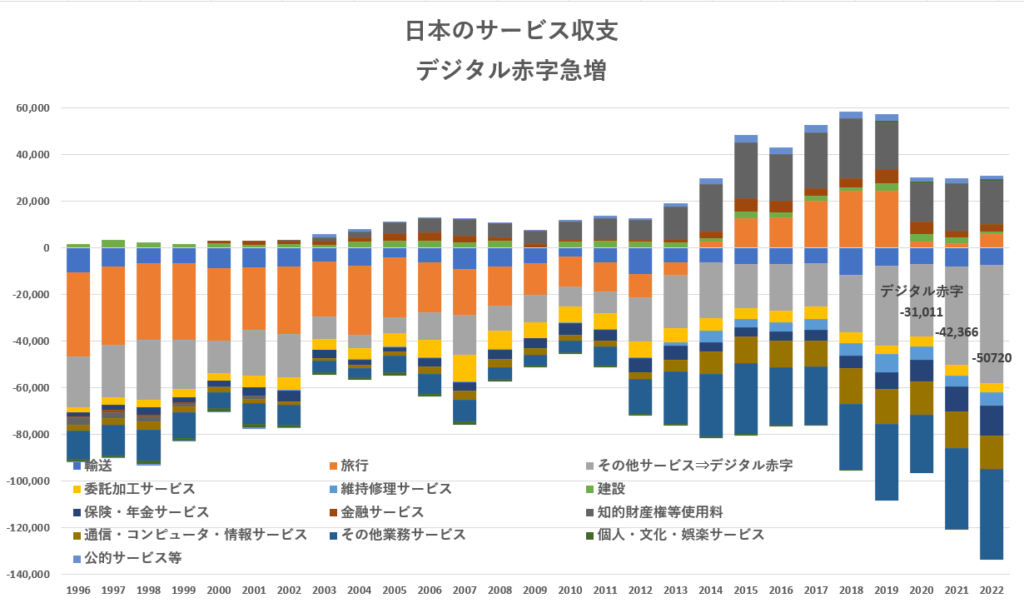

新NISAが喧しい昨今ですが、そのインフレにさらされた現預金が外貨建ての個別株や投資信託に向かうなら円は売られてドルなど外貨が買われます。最近よく言われる事象にデジタル赤字があります。クラウドコンピューターは官民共に外国に依存、個人はアマゾンやネットフリックスなどのサービスに浸ってます。その額は旅行収支の外人が落とすお金を凌駕するようになってきました(2022年5兆円超え)。更に円安圧力に拍車がかかるわけです。

円安要因はインフレに直結します。食料、エネルギーを自給できない日本は、輸入するときドル建てで支払うため円安は価格高騰に直結します。輸入するためには円をドルに交換して支払います。円が市場に大量に出るため円安は加速します。

ところが円安でも中国など海外に進出した製造業は国内に戻ってきません。先に述べましたように保護主義や現地生産主義に少子化による労働人口不足という構造的な問題があるからです。企業は儲かっても国内は閑散としたままです。輸出産業は国内では既に過疎化が進んでしまい、工場は帰ってきません。自動車産業が代表です。本来なら円安で製造業が日本に回帰し輸出が盛んになるはずですがそうなりません。輸出すると受け取ったドルを円に交換します。円を市場から回収するため円高に振れますがそのような状況は訪れないのです。

このような構造的問題を抱えているためインフレは必ず定着するはずです。そして企業への貸出金利や個人の住宅ローンに影響するため、政策金利も日銀はおそらく上げられません。他の通貨が利下げに向かう時が来たとしても、これら円安圧力により円高は抑制されるはずです。インフレ下の低金利が続くと予想されるためじっと預金を持っていられた今までの感覚とは決別しなければなりません。

どうすればいいのか~ソリューションに向けて

我々はこのような状況でどのように資産を守り増やしていけばいいのでしょうか。

世界最弱通貨となった円と国内インフレは共にコインの裏表のように補完しあって定着しつつあります。ソリューションは円安を補う円以外への通貨の分散と、インフレという通貨価値下落に対抗する日経平均連動型インデックス投資だと思います。

結論に近づいてきました。到来するインフレ時代にどう対処すればいいのか。

我々は円の世界で生きています。全てを外貨建て資産に置き換えるわけにはいきません。流動性の高い円資金は必ず一定割合持っておかなくてはなりません。でなければ資産は意に沿わない解約を強いられてしまいます。円資産は日経225などの日経平均に連動するインデックス投資でインフレに備えるべきです。必ず積立方式で購入してください。金利差が縮まり抑制的でも円高に振れることはあるのです。日経平均も一本調子で上がり続けるわけではありません。余裕があれば、店舗を持つ中堅や大手証券会社の口座を開設しリスク分散可能な「るいとう」「キンカブ」などで買いづらい高額銘柄で厳選した企業を検討するのもいいと思います。

次に外貨建ての資産です。ユーロや英ポンド、豪ドルなど数種の通貨で持つ分散投資がいいでしょう。個別株でも投資信託でもいいと思います。ドル以外の外貨建てなら、大手証券会社で世界の市場にアクセスできます。世界にはまだまだ多くの優良企業や個性的な投資信託はあるはずです。

ドル建て資産はやはり必要なのでネット証券で個別株でもS&P、オルカンのようなインデックス投資でもいいと思いますが一定割合持ちましょう。もちろんドル建てMMFのようなものでも金利メリットは甘受できます。

ビットコインなどの仮想通貨関係はおすすめできません。特に高齢者は決して手を出すべきではありません。先般アメリカでビットコインの現物ETFが認可されましたが、訴訟で負けて拒絶理由がなくなったためです。乱高下するという注釈付きです。少なくとも持つなら何を所有しているかは認識すべきです。仮想通貨はハッシュ関数で関連付けられたデータの断片です(詳しくは別記事をご覧ください)。仮想通貨は何も生みません。手に取ることも眺めることもできません。これらを勧める伝道師のようなYouTuberたちは、テクニカルな言葉は連発しますが、将来のCBDC(中央銀行デジタル通貨)との競合や仮想通貨が何者かの本質的説明は決して口にしません。

米国ではビットコインのETFが承認され、ビットコインが高騰すると言われる半減期も到来した。仮想通貨の伝道師であるYouTuberたちは、今までの半減期を例に取り、5月に高騰するとか来年に高騰する、あるいは他の仮想通貨が良いなどと啓蒙に余念がない。

決して乗ってはいけない。非常に流通の少ないビットコインが高騰と急落を繰り返すのは当たり前だよ。オランダのチューリップ・バブルは全人口の3%が参加して巨大バブルになった。逆を言えば、だからバブルが弾けても国は揺らがなかったんだ。

YouTuberの伝道師たちは参加者を増やすのに必死だと思う。でなければ自分たちが売り抜けないから。ここに10人が参加する商品売買市場を想定してみよう。1人が売りたくない、9人が買いたいなら価格は急騰する。充分上がったので9人が売りたいと思っても買い手不在で売れなければ急落は目に見えているよね。参加者が数十人、数百人と増えていけばその懸念は解消されるわけだ。

余談ですが、ビットコインの現物ETFが高パフォーマンスなら、投資信託の中にはこれを組み込む動きが出てくるかもしれません。しかし仮想通貨がただのデータの断片に過ぎず価値に疑いが生じたときどうなるのだろうと思ってしまいます。価値運搬手段としての中央銀行デジタル通貨CBDCが流通するとき無用の長物とならないのでしょうか。リーマンショックと全く同じことが起こるのではと危惧してしまいます。

さて方向性は決まりました。戦略に沿って具体化していけば一安心なのでしょうか。時代は動き、すべてのものは陳腐化リスクにさらされます。安心して思考がストップした瞬間から陳腐化がスタートしてしまいます。想定外の変化が起こっても、積立投資のドルコスト平均法は心に余裕を与えてくれます。円安とインフレが我々を襲い続ける現状に変化がないかどうか、常に研究と気配りする必要があるのです。

※記事内の予想は、あくまで個人的見解を示したもので、投資を勧誘や推奨するものではありません。

過去の実績や未来の予想は投資成果を保証するものではありません。

推奨や非推奨は、購入や売却を勧めるものではなく個人的見解に過ぎません。

投資の判断は皆様ご自身の決定にてお願い致します。