日清食品が株価は最高値から半値に低迷するのに対し、東洋水産は最高値を更新し続けています。

日清食品は株価的に仕込み時なのでしょうか、東洋水産は高値圏で推移しており手を出すのは危険なのでしょうか。様々な角度から見ていき結論にたどり着きたいと思います。

日清食品 vs 東洋水産

業績も良好なのになぜか日清食品の株価は低迷し、2023年の最高値から半値になってしまいました。そして東洋水産の株価は上値を試し続けるほど好調です。同じようなカップ麺商品を抱える両社の明暗の理由を探ってみましょう。

カップ麺市場における両巨塔、まず両社の経営指標を見てみましょう。

| 経営指標 | 日清食品HD | 東洋水産 |

|---|---|---|

| 時価総額 | 8300億円 | 1兆1393億円 |

| PER(株価収益率) | 15.4倍 | 16.5倍 |

| PBR(株価純資産倍率) | 1.73倍 | 2.14倍 |

| ROE(株主資本利益率) | 11.36% | 13.33% |

| ROA(総資産利益率) | 6.63% | 10.78% |

| ROIC(投資資本利益率) | 9.24% | 11.33% |

| 総資産回転率 | 0.92回 | 0.85回 |

| 配当性向 | 38.0% | 31.9% |

| 配当利回り | 2.51% | 1.96% |

- 1958年「チキンラーメン」誕生

1948年設立の㈱中公総社から日清食品㈱に商号変更

創業者安藤百福 氏がチキンラーメンを開発 - 1971年「カップヌードル」を発売

- 1976年焼きそば「UFO」発売

うどんそば「どん兵衛」発売※1981年~1983年

長男 宏寿氏社長就任

父 百福氏と対立し退任 再び百福氏体制へ

※1985年

次男 宏基氏社長就任 百福氏会長 - 1992年ラーメン「ラ王」発売

- 1995年スパゲッティ「Spa王」発売

- 2006年明星食品 子会社化

※ 創業者 百福氏逝去

※2007年 明星食品完全子会社化 - 2008年持株会社体制に移行 日清食品ホールディングス株式会社へ

※宏基氏ホールディングスCEO就任

- 2020年湖池屋 連結子会社化

- 2024年公正取引委員会が日清食品に警告

日清食品の本社主導で再販価格拘束の疑いがあるということで警告を受けました

- 1956年横須賀水産から社名変更し東洋水産へ 創業者 森和夫

- 1962年「マルちゃん」ブランドでインスタントラーメンの製造開始

- 1972年アメリカに現地法人Maruchan Inc.設立

- 1978年うどん「赤いきつね」発売

- 1980年うどん「緑のたぬき」発売

- 1986年メキシコへMaruchan Inc.から輸出開始

1995年創業者 森和夫氏 会長へ

三井物産出身の橋本晃明氏が社長に就任 - 2011年「マルちゃん正麺」袋発売

- 2015年「マルちゃん正麺」カップ発売

考察1 最大要因の海外市場における両社の比較

セグメント別に分けると、海外事業の明暗が株価にはっきりと反映されています。国内市場が頭打ちの現在、海外市場こそカップ麺業界にとって最も重要な成長エンジンです。

東洋水産が株価最高値を更新し、時価総額で日清食品を逆転している訳は、東洋水産が巨大市場アメリカ(シェア45%)とメキシコ(シェア80%)でトップシェアを維持し続けているのに対し、日清食品はアメリカ(シェア25%)で韓国ロッテ系農心に(シェア21%)追い上げられてシェアを徐々に削られているからです。

日清食品がトップシェアなのはブラジル(シェア80%味の素との共同経営から2025年完全子会社化)とロシア(Marevenと合弁シェア40%)ですが、ロシア事業はウクライナ紛争で停滞しています。海外に多く進出している日清食品ですが、それぞれの地域には現地に根ざしたトップブランドがあり成功していないのです。

各国のトップブランドは

各国のトップブランドを見ると日本とはまるで違う様相が浮かび上がってきます。

インドネシア(Indofoodシェア70%)、インド(Nestleシェア80%)、マレーシア(Nestleシェア40%)、韓国(農心シェア55% OTOKIシェア25%)、中国(康師傅シェア40%)、ベトナム(日本エースコック シェア40%)、フィリピン(Monde Nissinシェア70%)、ナイジェリア(Indofoodシェア60%)と多彩です。

ベトナムだけは日本メーカーが存在感を放っています。

これら海外の不動のトップブランドはアジアだけではなく、中東、アフリカに販路を拡げています。宗教に基づいた素材や民族的に近いことから味の嗜好が似通っていたりで、世界市場ではこのように日本メーカーとりわけ日清食品は全く入り込めていません。

そこで日清食品は新市場としてヨーロッパ進出を果たしていますがインスタントラーメン文化は未知数です。コロナ禍でカップ麺の高単価商品を持っていた日清食品は2023年に株価のピークをつけたあと、今や八方塞がりで株価は坂道を転げるように下落していったのです。

考察2 経営指標分析で会社を把握してみる

PER(株価収益率)=株価÷EPS(1株あたり利益)=時価総額÷純利益・・・株価の割安割高を見る指標で、1株当りの利益の何倍の値がついているかという指標です。一般的には15倍ほどとされています。・・・日清食品15.4倍と東洋水産16.5倍に大きな差はありませんがわずかに東洋水産が割高です。しかし言葉を換えれば東洋水産のほうが将来価値があると見られているとも言えるわけです。どういうことでしょうか。PERの割安・割高は一概には言えません。PERの本質は「どの株でも株価が割安かどうかの判断は、将来の利益の現在価値の合計と株価との対比による。~ウォーレン・バフェット」すなはち成長を見越しているのであれば割高ではないのです。

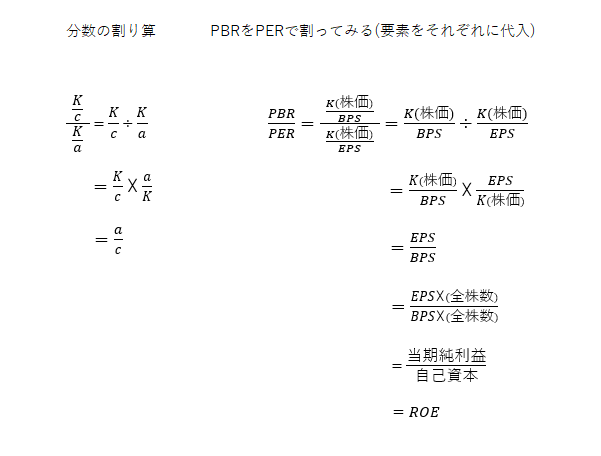

重要な指標であるPER、PBR、ROEの関係を復習してみましょう。下の式よりPBR÷PER=ROEの関係が分かります。分数の割り算です。

この式PBR÷PER=ROEの両辺にPERを掛けて、両辺をROEで割るとPER=PBR÷ROEが導き出されます。これは何を意味するのでしょうか。PBRは資産なので極端に変動しません。分母のROEが増えればPERが小さくなる関係です。資本を効率的に使って経営した結果、株価は割安になりやがて買われて上昇するわけです。

PBR(株価純資産倍率)=株価÷BPS(1株あたり純資産)・・・株価の割安割高を見る指標で、会社の解散価値になります。1.0倍なら会社を解散したらちょうど株価水準と同じということになります。基準は1.0倍です。・・・装置産業ではない食品会社は比較的PBRは高く、2社とも東証基準でもある1.0倍を大きく上回っています。日清食品(1.73倍)より東洋水産(2.14倍)が設備を効率的に使っていることになります。有形固定資産は日清食品3518億円で東洋水産1836億円の2倍近くあるわけですから、日清食品の非効率さが際立ちます。PBRから逆算すると、日清食品の解散価値は4800億円、東洋水産が5300億円ということになります。

上図関係式PBR÷PER=ROEより、両辺にPERを掛けてPBR=PER✕ROEが成り立ちます。PBRは変動が少ない指標でしたので、ここでもやはり、PERが増えればROEが減り、ROEが増えればPERが減る関係が成り立ちます。

ROE(株主資本利益率)=自己資本利益率=当期純利益÷自己資本・・・経営の効率性を見る指標で、企業が自己資本でどれくらい稼いだかを見る指標です。10%以上は優良企業とされています。・・・さすがの両社です。ただ東洋水産(13.33%)が日清食品(11.36%)をかなり上回っています。近年非常に重要視している企業が多い指標です。しかし分母の自己資本は、自社株買いや高配当(配当原資は自己資本)で減らせばROEは高まります。また、人員や設備をリストラをすれば当期純利益は増えROEも高まります。驚くべきことに、借入を大幅に増やしてもROEは高まるのです。経営陣が調整できてしまう指標なのです。ROEは約分で次のように分解できます。

これはROEが(売上利益率)✕(総資産回転率)✕(負債の割合)からなっていることを示しています。負債を増やせば式一番右の総資産が増えROEが高くなるのがおわかりになると思います。東洋水産は自己資本比率80.9%と驚くほどの超優良企業です。対する日清食品はどうかというと56.0%と見劣りします。この数字自体は非常に良い数字であるにも関わらずです。さらに東洋水産の流動負債は73,300百万円固定負債28,033百万円で、日清食品の流動負債219,593百万円固定負債116,965百万円と比較するとかなり少ないにも関わらずROEは上回っているのです。本来負債が多いとROEには有利に働くはずです。総資産回転率は東洋水産(0.85)が日清食品(0.92)比べ低いわけですから、東洋水産の負債の割合が少なく売上利益率が高いことがわかります。

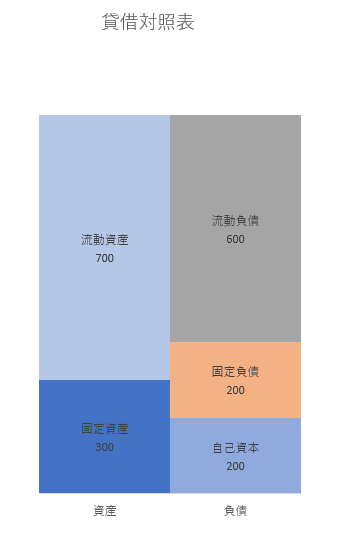

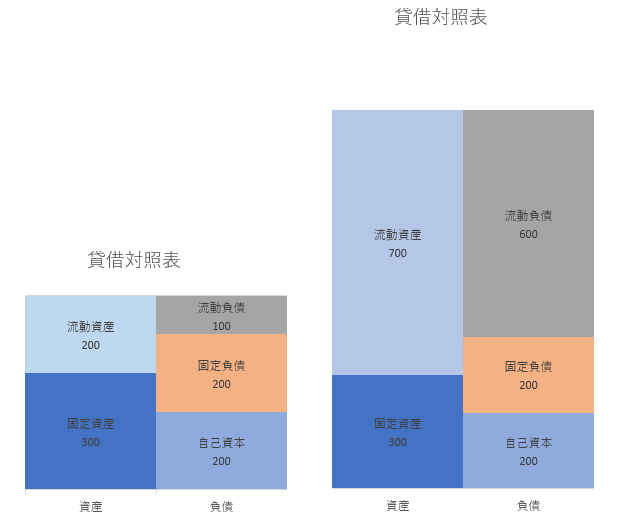

【負債を増やすとROEが上がる理由】

流動負債という短期借り入れを急激に増やし100→600とした場合、売上利益率3%の会社の場合で総資本回転率が1.0回転とすると

(売上利益率3%)✕(総資産回転率1.0)✕(負債の割合5.0)=ROE15%になります。

しかし元々は(売上利益率3%)✕(総資産回転率1.0)✕(負債の割合2.5)=ROE7.5%だったはずです。少なくとも言えることは意図的にROEを上げるのは可能だという事です。

ROA(総資産利益率)=経常利益÷総資産・・・経営の効率性を見る指標で、企業が総資本でどれくらい稼いだかを見る指標です。5%以上は優良企業とされています。・・・ROAはその採用している係数からROICの親戚です。ROEは株主に対する目線の指標で、ROAやROICは経営者が採用する指標です。日清食品が6.63%、東洋水産10.78%と大差がついています。多くの指標が東洋水産の効率の良さと日清食品の非効率さを示しています。

ROIC(投資資本利益率)=税引後営業利益÷投下資本=税引後営業利益÷(自己資本+有利子負債)・・・本業のビジネスに投下した資本でどれだけ稼いだか見る指標です。8%以上は優良企業とされています。・・・ROEが意図的に上げることが可能なのに対してROICは操作できる余地がありません。どういうことなのでしょうか。ROEの時と同じケースで計算してみます。下図と合わせてご覧下さい。

元々のケースでは(総資産500✕利益率3%=15)÷(自己資本200+有利子負債300)=3.0%

右側のケースでは(総資産1000✕利益率3%=30)÷(自己資本200+有利子負債800)=3.0%

となり流動負債が増えても変わりません。これは自社株買いを50したとしても同じことが言えます。自己資本が150に減り、負債が50増えるので分母が変わりません。

このようなことから欧米企業が重要視する指標です。

両社のROICを比較すると、日清食品(9.24%)、東洋水産(11.33%)と差がついています。ROEの差がそのまま移行したようで格段の変化はないようです。ここでも軍配は東洋水産に上がるのです。

総資産回転率=売上高÷総資産・・・経営の効率性を見る指標で、総資産でどれくらい効率的に売上を生み出したかを見る指標です。目安は1.0回です。・・・総資産回転率は日清食品(0.92)東洋水産(0.85)と食品メーカーの総資産回転率は総じて低い傾向にあります。

むしろ売上債権回転率(売上を回収するまでの期間を示し高ければ早く回収している)や在庫回転率(在庫が売れるまでの期間を示し高ければ早く売れる)、仕入債務回転率(仕入れに対する支払い効率を示す数値で高ければ信用力があるとされ低ければ支払い遅延などが疑われ資金繰りに問題があるかもしれません)を比較したほうが正確にイメージできます。

売上債権回転率…日清食品6.90回、東洋水産7.93回

在庫回転率…日清食品11.01回、東洋水産13.03回

仕入債務回転率…日清食品3.73回、東洋水産10.19回

この関係は (売上債権回転率+在庫回転率)-仕入債務回転率=資金繰り になります。

すべての数値で上回っている東洋水産は早く売れて迅速に在庫がなくなりすぐに支払っています。日清食品は対比するとそれほど早く売れず比較的在庫期間がありかなりゆっくり支払う非効率的な殿様商売のようです。

配当性向=1株当りの配当額÷1株当りの当期純利益・・・その期の純利益(税引後利益)からどれ位の割合で配当に回したかを示す数字です。・・・日清食品(38.0%)より東洋水産(31.9%)の配当性向が、かなり低いのが特徴的です。高配当はたしかに魅力的ですが、配当性向100%超えの上場企業もあり、それだけ配当しないと投資が集まらないからだということを忘れてはいけません。高配当で資金を集め破綻して初めて気づく「壮大で巧妙な詐欺システム」が潜んでいるかもしれません。配当目当ての投資は非常に注意が必要です。

創業家経営の日清食品は経営者目線で運営されているはずですから本来は投資家への配当は絞りたいはずです。投資家を気にして配当を維持しなければならないところに日清食品の弱みが見え隠れするとも見れるのです。

配当利回り=1株当りの年間配当金額÷1株購入価格・・・購入した株価に対し1年間にどれ位配当をもらえるか示す数値です。・・・日清食品(2.51%)東洋水産(1.96%)と株価低迷の日清食品と高株価維持している東洋水産の特徴が出ています。

考察3 損益計算書で競争力を見る

| 利益 | 日清食品HD | 東洋水産 |

|---|---|---|

| ①売上高 | 776,594百万円 | 507,600百万円 |

| ②売上総利益(①売上高-原価=粗利) | 272,951百万円(原価率64.85%) | 151,309百万円(原価率70.19%) |

| ③営業利益(②売上総利益-販管費) | 74,369百万円 | 75,488百万円 |

| ④経常利益(③営業利益-営業外損収益) | 76,798百万円 | 83,919百万円 |

| ⑤税引前利益(④経常利益-特別損失・特別利益) | ||

| ⑥当期純利益(⑤税引前利益-法人税) | 55,019百万円 | 62,867百万円 |

| 営業利益率(当期純利益÷売上高) | 7.08% | 12.39% |

両社の損益計算書から算出された利益です。表のように損益計算書は売上高から次々に引き算をしていき、最後にいくら利益が残るかのいわば逆三角形の形になります。

①売上高はまさに儲ける力で強力なブランドを持つ日清食品が東洋水産を上回っています。②の粗利益も原価率に勝る日清食品が更に利益を拡大し差を広げました。

ところが販管費が非常に少ない効率営業の東洋水産が③営業利益では日清食品を逆転し上回っているのです。①~③までが本業の利益を表します。

④⑤の営業外の費用と収益を足し引きし出てきて当期利益から導かれる⑥営業利益率こそ競争力があるということなのです。営業利益率で日清食品に大きく差をつけた東洋水産が競争力では圧倒的に勝っているわけです。

考察4 プライベートブランドの功罪

世の中には様々な種類のプライベートブランドがあります。そのプライベートブランドは自社が作っているわけではありません。メーカーが作っているのです。一見矛盾しているようですがメーカーがプライベートブランドに協力するには理由があります。同業他社商品を小売店の棚から排除できるからです。この戦略はトップブランドのメーカーが採用することはあまりありません。自社の首を絞めることになるからです。事実、イオンのトップバリューのポテトチップスは日清食品グループの湖池屋が作っています。

ところがカップ麺になると日清食品が続々と出てきます。イオンのトップバリューカップ麺は日清食品子会社の明星食品が作っています。ローソンのプライベートブランドカップ麺は日清食品です。カップ麺で日清食品が棚を独占することなどありえないはずなのですが。

ここにも非効率な営業の原因が隠されているように思えます。

考察5 企業統治が未来を決める

当ブログでは一貫して「所有と経営の分離」「監督と執行の分離」という規律が敷かれた創業家統治企業形態が最も優れた企業であるという認識のもと企業分析を行っています。

公正取引委員会からの警告

当ブログの主張からすると日清食品にはバラ色の未来が待っていなくてはなりません。なぜなら日清食品は創業家統治企業だからです。しかし実際は苦戦しているのは日清食品で、勝ち進んでいるのが東洋水産という図式になっています。

2024年企業統治が歪んだ方向にあるという兆候が現れました。公正取引委員会が日清食品に対して再販価格拘束の疑いがあると警告を出したのです。利益を出すのに苦労している日清食品営業サイドの焦りが見て取れます。

確かに創業家が統治している以上、企業買収にさらされることはもちろん権力闘争や決算対策のためのリストラなどは起こらないでしょう。しかし絶対権力の創業家の顔色をうかがうための動きだとしたら企業統治が歪んでいるとしか言いようがありません。

連結子会社 湖池屋

ここに面白い事実があります。日清食品は同じく創業家統治企業である湖池屋を2020年連結子会社化しグループ化しています。ところが湖池屋CEOは創業家2代目小池孝氏のままなのです。「所有と経営の分離」「監督と執行の分離」が保証された湖池屋は企業買収のおそれもなく、経営の自由度を増し業績は好調です。株価も急上昇しており「企業統治が未来を決める」を地で行っています。

最近の湖池屋のポテトチップスは新商品が数多く出てどれも個性的だと思いませんか。

完全子会社 明星食品

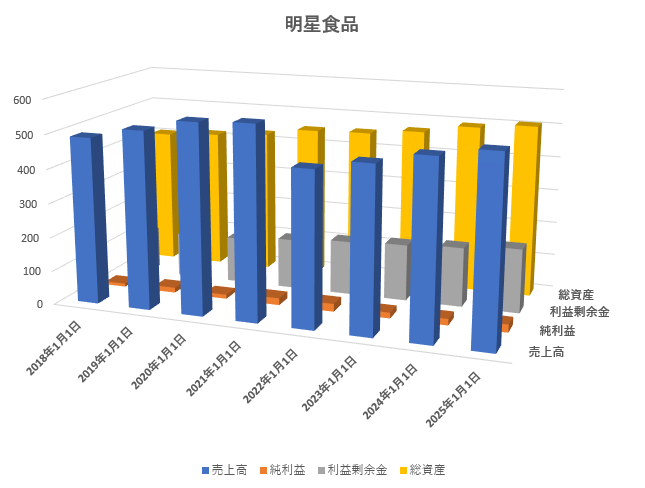

もう一つの有力な子会社に明星食品があります。こちらは完全子会社化されておりCEOは日清食品出身者が続いています。官報によると近年の決算概要は以下のとおりです。

| 決算末日 | 売上高 | 純利益 | 利益剰余金 | 総資産 |

| 2025年3月31日 | 535億6,600万円 | 23億4,800万円 | 188億6,500万円 | 507億4,000万円 |

| 2024年3月31日 | 511億2,700万円 | 18億9,500万円 | 175億3,600万円 | 493億7,500万円 |

| 2023年3月31日 | 479億1,100万円 | 16億9,300万円 | 166億9,000万円 | 469億1,300万円 |

| 2022年3月31日 | 451億2,700万円 | 23億1,300万円 | 159億7,400万円 | 454億2,900万円 |

| 2021年3月31日 | 561億9,100万円 | 20億5,400万円 | 148億2,600万円 | 450億6,100万円 |

| 2020年3月31日 | 555億1,200万円 | 12億4,300万円 | 135億9,600万円 | 428億円 |

| 2019年3月31日 | 520億6,200万円 | 14億5,900万円 | 131億300万円 | 416億2,200万円 |

| 2018年3月31日 | 488億9,200万円 | 9億2,300万円 | 123億5,000万円 | 406億3,200万円 |

表では見にくいと思いますのでグラフ化してみます。

着実な業績に見えます。想像ですが親会社の顔色をうかがっていない「所有と経営の分離」「監督と執行の分離」を活かしきった経営が見て取れます。

明星食品の商品群もとても魅力的だと思います。

東洋水産の企業統治

対する東洋水産は創業者森和夫氏が創業家が牛耳る企業統治形態を嫌い三井物産出身の橋本晃明氏に社長の座を明け渡し身を引いています。以後、東洋水産は「主なき企業」として歴代各CEOの才覚により運営されてきています。

ただし、三井物産出身の橋本晃明氏よりバトンを受けた堤 殷氏は2012年第3代社長を退いたあとも会長として現在も席をおいています。

ここにどうも秘密がありそうです。想像ですが、御年80歳で疑似創業家の役割を果たしているのかもしれません。東洋水産ホームページの会社概要には「創業者 森和夫」と明記されています。これもまた珍しいのではないでしょうか。

創業家を大切にする社風があり、創業家の理念を受け継いだ第3代社長堤 殷氏が疑似創業家の役割を果たしてきたと考えられないでしょうか。

両社の投資方針を考えてみる

日本最大級の創業家統治企業サントリーの佐治敬三氏「やってみなはれ」の精神や、経営の神様Panasonic創業者の松下幸之助「任せて任せず」は「所有と経営の分離」「監督と執行の分離」の精神の真髄です。

日清食品HDの現CEO安藤宏基氏は「カップヌードルをぶっつぶせ」を掲げて会社を改革しましたが、今や社員は宏基氏の顔色をうかがっているのではないかと思えてしまいます。

現COOにして後継者の副社長安藤 徳隆氏は著書「日清食品をぶっつぶせ」で気概を示しましたがその先に本当の改革はあるのでしょうか。

冒頭の命題に戻らなければなりません。「日清食品は株価的に仕込み時なのでしょうか、東洋水産は高値圏で推移しており手を出すのは危険なのでしょうか。」

企業の未来を決めるのは企業統治です。株価基準で決めてはいけません。半値だからそろそろになんの根拠もないのです。CEOが変わるときの変革の兆しにかけるべきです。ちょっと面白い商品を出してきたなと思ったときがあれば経営の移譲や変化があったか確認してみましょう。そのときこそ投資のチャンスです。「完全メシ」に大きなインパクトは感じないのです。

東洋水産は疑似創業家と予想している堤 殷氏が高齢であり、いまから長期投資するのは慎重であるべきです。完全に納得できなければ投資すべきとは思いません。その上でヒットエンドランとも言うべき短期のディールに徹したほうがよいと思います。

日清食品の構造的問題はトップブランドゆえの動きが取れない非効率性だと思う。司令塔の日清食品HDが国内・海外に指示を出しても巨大組織が故の動かない動けない。

しかし、本社と切り離されている子会社の明星食品と湖池屋は元気だ。「日清食品をぶっつぶせ」の著書名通り、副社長安藤 徳隆氏はもし日清食品を再び上昇させようとするなら会社の分解しかないと思う。

海外子会社は現地化し口を出さず経営の自由度を保証する必要があるが、実際の動きは逆だ。2025年海外唯一のトップシェアを維持しているブラジル子会社の株式を共同経営の味の素から買い取り完全子会社にしてしまった。お決まりの本社の意思を迅速に伝えたいのが理由ならブラジルにおけるシェアは低下するはずだ。

国内もブランドごとに分解して自由にさせるくらいの覚悟がないと上昇気流は訪れないと思う。

最後にもう一つ独り言を。企業統治のヒントは本当にスポーツの組織統治にたくさんある気がしています。

2024年8月26日第6回WBSC U-15ワールドカップがコロンビアで行われ、井畑和弘監督率いる代表チームはプエルトリコに勝利して、海外開催では初優勝した。

井畑監督は野球日本代表の侍ジャパンの新監督で、今回U-15の監督も兼任したようだ。プロ野球の指導者がU-15の監督を務めるのはもちろん初めてで、野球は指導者だと改めて感じさせるニュースだったね。

※記事内の予想は、あくまで個人的見解を示したもので、投資を勧誘や推奨するものではありません。

過去の実績や未来の予想は投資成果を保証するものではありません。

推奨や非推奨は、購入や売却を勧めるものではなく個人的見解に過ぎません。

投資の判断は皆様ご自身の決定にてお願い致します。