「死せる孔明生ける仲達を走らす」日本製鉄は本当に世界一の技術力を持つ製鉄会社なのだろうか

宝武鋼鉄の衝撃

2020年7月トヨタが中国の宝武鋼鉄集団から無方向性電磁鋼板を輸入するという記事が日本経済新聞に掲載されました。日本で生産するモデル向けの鋼材という点が衝撃的でした。ついに中国の技術が日本を捉えたかと思われたのです。

宝武鋼鉄集団からの輸入には続きがあります。2021年10月更に衝撃的な記事が出て経済界を揺さぶりました。日本製鉄がトヨタと宝武鋼鉄集団の子会社、宝山鋼鉄を特許侵害で東京地裁に提訴し損害賠償を求めたのです。更にトヨタに対しては対象製品を使った電動自動車の販売差し止めの仮処分申請まで行いました。12月には両社を繋いだと三井物産も特許侵害で提訴しています。

ポスコが盗み宝山が受け取った

思い返せば韓国鉄鋼最大手のポスコが2012年に方向性電磁鋼板の機密を不正入手したと提訴され2015年に300億円を日本製鉄に支払い和解した事は記憶に強く残っていました。その時は、日本製鉄の技術力が証明されたのかなと感心したのですが、300億円という金額には違和感もありました。

元はと言えば、長年にわたり電磁鋼板の技術を渡していたポスコ社員で元日本製鉄の技術者が宝山鋼鉄にその技術を持ち込み、それをポスコが訴えたことから技術流出が白日のもとにさらされたのです。日本製鉄のガードも随分甘かったのです。

ポスコと和解したことにより日本、韓国、アメリカ、の訴訟を取り下げましたがポスコは大喜びでしょう。300億円で済んだのですから。日本製鉄が何を得たかったのかよくわかりません。実より名で良しとしたのでしょう。300億円ではないはずです。当初は特許申請をせずに門外不出としていた技術なのですから。💡判決は韓国の裁判所がポスコに命じています。ポスコと韓国裁判所の完全に出来レースに見えます。どこが一番胸をなでおろしたのでしょうか。そして宝山鋼鉄(親会社が宝武鋼鉄集団)とは今回で2度めの対峙となりました。今度は日本製鉄かどこまで本気なのか試されます。

No.1プレイヤーは誰か

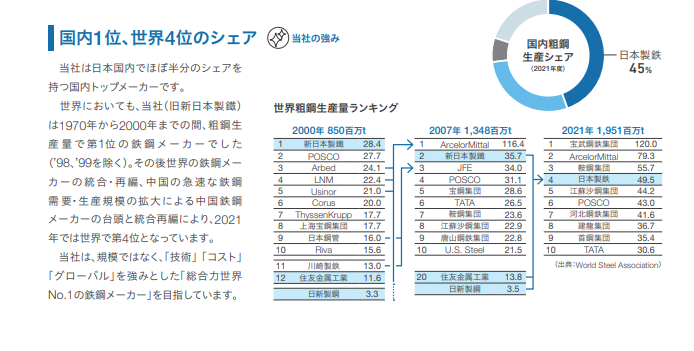

ポスコは依然として世界的プレーヤーの位置にいるように見えます。日本製鉄の技術指導を受けてきた宝武鋼鉄集団はついに売上高でアルセロール・ミタルを抜き世界一になりました。無方向電磁鋼板という最新技術で日本製鉄も抜こうとしているのでしょうか。長らく世界一の製鉄会社だったアルセロール・ミタルの技術力は高いのでしょうか。日本のナンバー2であるJFEは規模で劣りますがその技術力はどうなのでしょうか。この5社を比較し鉄鋼業の日本の実力と各社の真の実力を比較してみましょう。

5社の規模と内容を把握する~経営指標が企業を丸裸にする!

様々な指標で比べてみる

| (数字は実績値です) | 日本製鉄 | JFEホールディングス | ポスコ | アルセロール・ミッタル | 宝山鋼鉄 |

|---|---|---|---|---|---|

| 時価総額 | 2兆7022億円 | 1兆0955億円 | 2兆8449億円 | 2兆8913億円 | 2兆7110億円 |

| PER(株価収益率) | 3.77倍 | 6.37倍 | 9.3倍 | 3.7倍 | 6.69倍 |

| PBR(株価純資産倍率) | 0.63倍 | 0.49倍 | 0.50倍 | 0.40倍 | 0.83倍 |

| ROE(株主資本利益率) | 18.15% | 7.92% | 6.10% | 11.6% | 14.08% |

| ROA(総資産利益率) | 7.58% | 3.01% | 3.30% | 6.5% | 7.17% |

| ROIC(投資資本利益率) | 10.98% | 4.56% | 4.60% | 15.58% | 9.25% |

| 総資産回転率 | 0.83回 | 0.95回 | 0.89回 | 0.86回 | 0.99回 |

| 配当性向 | 23.9% | 28.5% | 9.80% | 5.30% | 23.04% |

| 配当利回り | 4.92% | 5.61% | 3.87% | 1.64% | 5.77% |

5社を事例にして経営指標を解説~どこまで丸裸に出来たか!

PER(株価収益率)=株価÷EPS(1株あたり利益)=時価総額÷純利益・・・株価の割安割高を見る指標で、1株当りの利益の何倍の値がついているかという指標です。一般的には15倍ほどとされています。・・・日本製鉄が3.77倍でアルセロール・ミッタルの3.7倍に次いで割安、ポスコが9.3倍で最も割高になっています。しかし割安・割高は一概には言えません。ウォーレン・バフェットはPERを本質をついた言葉で説明しています。「どの株でも株価が割安かどうかの判断は、将来の利益の現在価値の合計と株価との対比による。」ポスコ株価が将来の成長を見越しているのであれば割高ではありません。一過性もしくは本業以外の要因で株価が高いのであれば、要因が消えたとき急落するので割高で売り要因です。しかしポスコ株価は結構欺まんに満ちてます。それは後述のROICが暴き出しています。RERが低いということは割安ですが、その株価にとどまっているならば、成長余地が低いということでもあり、アルセロール・ミッタルや日本製鉄は成長しない会社と見られているとも言えるわけです。魔法の指標はありません。実際の判断はとても難しい最も古くから使われている指標です。

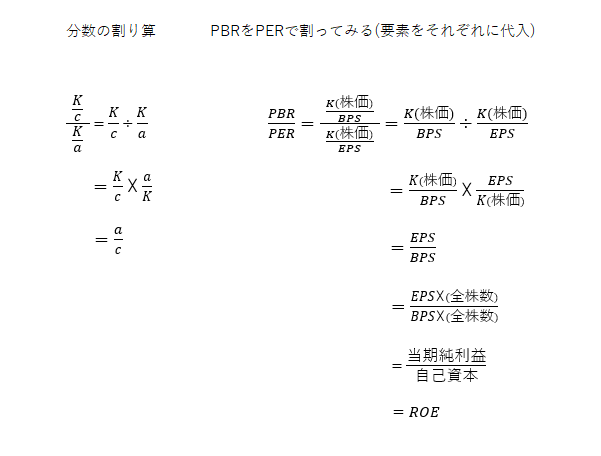

重要な指標であるPER、PBR、ROEの関係を見てみましょう。下の式よりPBR÷PER=ROEの関係が分かります。分数の割り算です。

この式PBR÷PER=ROEの両辺にPERを掛けて、両辺をROEで割るとPER=PBR÷ROEが導き出されます。これは何を意味するのでしょうか。PBRは資産なので極端に変動しません。分母のROEが増えればPERが小さくなる関係です。資本を効率的に使って経営した結果、株価は割安になりやがて買われて上昇するわけです。

PBR(株価純資産倍率)=株価÷BPS(1株あたり純資産)・・・株価の割安割高を見る指標で、会社の解散価値になります。1.0倍なら会社を解散したらちょうど株価水準と同じということになります。基準は1.0倍です。・・・製鉄は装置産業なので1株当りの資産が高く、全て1.0倍以下です。高価な高炉を使う製鉄業ではJFE(0.49倍)、ポスコ(0.50倍)、アルセロール・ミッタル(0.40倍)のPBRが普通で、より1.0倍に近い日本製鉄(0.63倍)、宝山鋼鉄(0.83倍)が設備を効率的に使っていることになります。PBRから逆算すると、日本製鉄の解散価値は4兆2892億円ということになります。有形固定資産は3.2兆円ほどですから高炉に代表される設備の高価さが分かります。最も高額な解散価値はアルセロール・ミッタルで8兆円ほどです。IFRS(国際会計基準)ですので非流動資産(1年以内に現金化出来ないもの)を固定資産とその他非流動資産に分けてます。そのため膨らんでますが固定資産は4兆1300億円ほどです。日本製鉄より少し多い程度です。ポスコ4兆3600億円、JFE1兆9900億円です。

上図関係式PBR÷PER=ROEより、両辺にPERを掛けてPBR=PER✕ROEが成り立ちます。PBRは変動が少ない指標でしたので、ここでもやはり、PERが増えればROEが減り、ROEが増えればPERが減る関係が成り立ちます。

ROE(株主資本利益率)=自己資本利益率=当期純利益÷自己資本・・・経営の効率性を見る指標で、企業が自己資本でどれくらい稼いだかを見る指標です。10%以上は優良企業とされています。・・・意外にも日本製鉄(18.15%)がアルセロール・ミッタル(11.6%)や宝山鋼鉄(14.08%)を抑えての1位です。近年非常に重要視されている指標です。しかし分母の自己資本は、自社株買いや高配当(配当原資は自己資本)で減らせばROEは高まります。また、人員や設備をリストラをすれば当期純利益は増えROEも高まります。驚くべきことに、借入を大幅に増やしてもROEは高まるのです。経営陣が調整できてしまう指標なのです。ROEは約分で次のように分解できます。

これはROEが(売上利益率)✕(総資産回転率)✕(負債の割合)からなっていることを示しています。負債を増やせば式一番右の総資産が増えROEが高くなるのがおわかりになると思います。日本製鉄は高配当(自己資本減)で国内高炉削減でリストラ加速(利益増)しており巨額の負債(総資産増)を持っています。ある意味、高ROEの要素が3拍子揃ってしまっているのです。

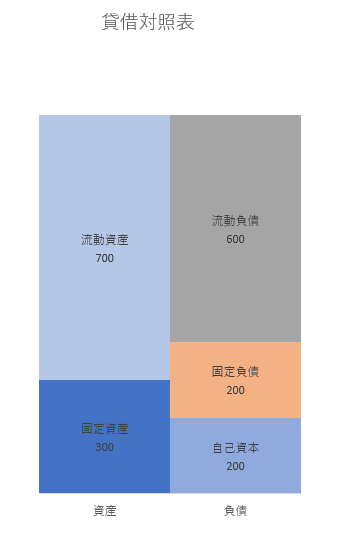

【負債を増やすとROEが上がる理由】

流動負債という短期借り入れを急激に増やし100→600とした場合、売上利益率3%の会社の場合で総資本回転率が1.0回転とすると

(売上利益率3%)✕(総資産回転率1.0)✕(負債の割合5.0)=ROE15%になります。

しかし元々は(売上利益率3%)✕(総資産回転率1.0)✕(負債の割合2.5)=ROE7.5%だったはずです。少なくとも言えることは意図的にROEを上げるのは可能だという事です。

ROA(総資産利益率)=経常利益÷総資産・・・経営の効率性を見る指標で、企業が総資本でどれくらい稼いだかを見る指標です。5%以上は優良企業とされています。・・・ROAはその採用している係数からROICの親戚です。ROEは株主に対する目線の指標で、ROAやROICは経営者が採用する指標です。日本製鉄が7.58%でトップですが、アルセロール・ミッタル7.17%と宝山鋼鉄6.5%もいい数字です。ポスコ3.30%JFE3.01%は低調と言えます。

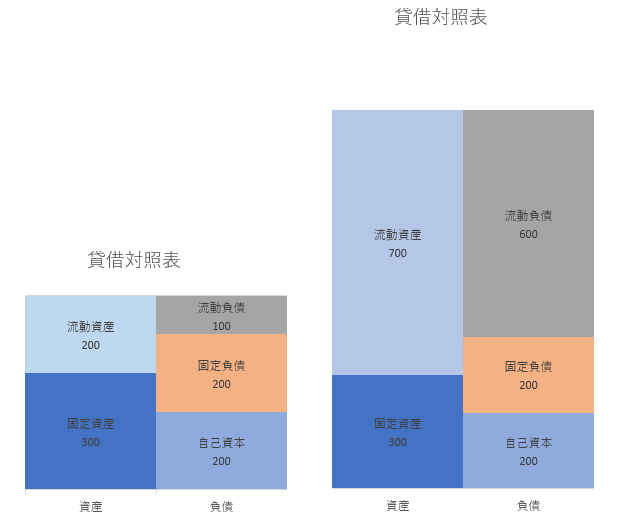

ROIC(投資資本利益率)=税引後営業利益÷投下資本=税引後営業利益÷(自己資本+有利子負債)・・・本業のビジネスに投下した資本でどれだけ稼いだか見る指標です。8%以上は優良企業とされています。・・・ROEが意図的に上げることが可能なのに対してROICは操作できる余地がありません。どういうことなのでしょうか。ROEの時と同じケースで計算してみます。下図と合わせてご覧下さい。

元々のケースでは(総資産500✕利益率3%=15)÷(自己資本200+有利子負債300)=3.0%

右側のケースでは(総資産1000✕利益率3%=30)÷(自己資本200+有利子負債800)=3.0%

となり流動負債が増えても変わりません。これは自社株買いを50したとしても同じことが言えます。自己資本が150に減り、負債が50増えるので分母が変わりません。

元日産のゴーン氏が採用したように欧米企業は重要視する指標です。

5社の比較表では、ROICはアルセロール・ミッタル(15.58%)が首位で日本製鉄(10.98%)を上回りました。ROE首位の日本製鉄を逆転して1位です。JFE(4.56%)とポスコ(4.60%)が断突で最下位争いです。有利子負債比率が圧倒的に高い日本製鉄と、配当性向が圧倒的に低いアルセロール・ミッタルの差は、ROEでは有利に働きましたがROICでは逆転しています。配当の少ないミッタル家所有のアルセロール・ミッタルが経営者目線で運営されているのが分かります。一方、巨額負債を抱える日本製鉄は投資家を非常に気にして配当を維持しなければならないのです。そしてポスコは非常に効率の悪い自社技術の高炉を先進的だとの欺まんで覆って運転しているため極めて非効率なのです。

総資産回転率=売上高÷総資産・・・経営の効率性を見る指標で、総資産でどれくらい効率的に売上を生み出したかを見る指標です。目安は1.0回です。・・・ROEの分解式で使った指標です。宝武鋼鉄が0.99倍で首位です。国営企業なので意外な感じがします。経営のプロが運営しているのかもしれません。この会社の経営指標は全般的に良く侮れません。

配当性向=1株当りの配当額÷1株当りの当期純利益・・・その期の純利益(税引後利益)からどれ位の割合で配当に回したかを示す数字です。・・・ポスコ(9.80%)とアルセロール・ミッタル(5.30%)の配当性向が、かなり低いのが特徴的です。日本製鉄は今季配当を下げたため株価も下落しました。しかし配当性向自体は23.9%と極めて妥当です。配当性向100%超えの上場企業もありますが、それだけ配当しないと投資が集まらないということを忘れてはいけません。高配当で資金を集め設備投資に回していた電力業界の現在位置を忘れてはいけません。破綻して初めて気づく「壮大で巧妙な詐欺システム」が潜んでいるかもしれません。リーマンショックの引き金の高機能債権も「壮大で巧妙な詐欺システム」の一つです。誰もが全く問題ないと思いこんでいたことなのです。配当目当ての投資は非常に注意が必要です。

配当利回り=1株当りの年間配当金額÷1株購入価格・・・購入した株価に対し1年間にどれ位配当をもらえるか示す数値です。

日本製鉄

【考察1】日本製鉄を統合に駆り立てた理由

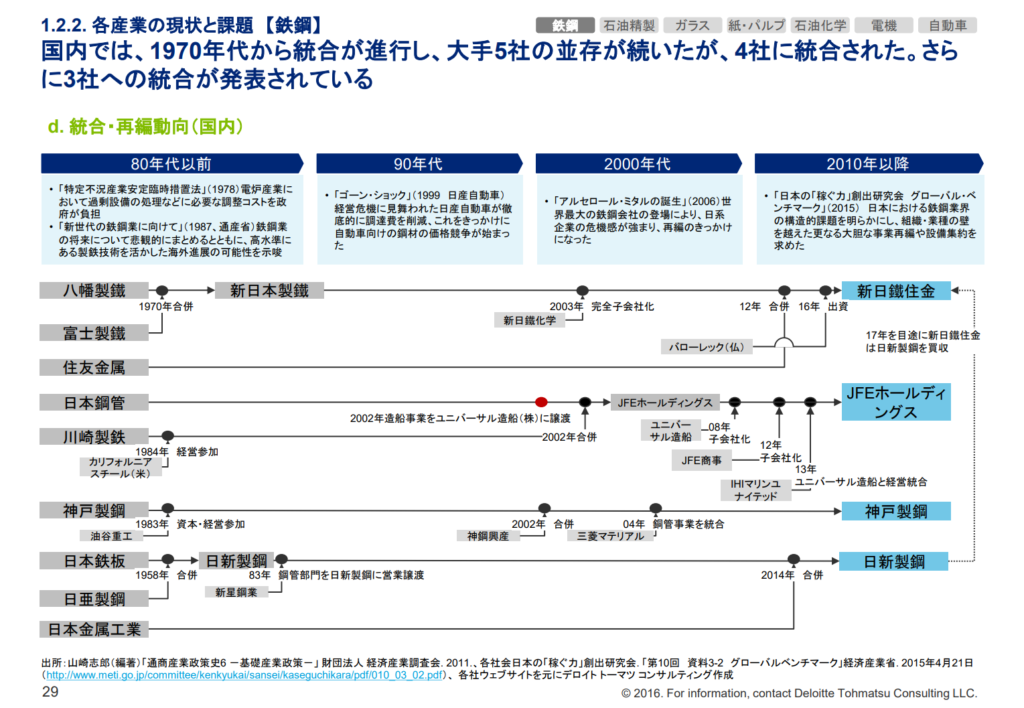

系列を破壊したゴーンショック

💡1999年日産のゴーンショックは、鉄鋼メーカーごとに納入比率が決まっていた慣習を破壊し、入札により発注先を決定する方式に変更されました。低価格での大量発注により、製鉄各社は価格競争に巻き込まれてしまいます。危機感を持った日本鋼管と川崎製鉄が合併し2002年JFEホールディングスが生まれます。

アルセロール・ミタルを恐れた新日鉄

2000年には粗鋼生産ランキング世界首位であった日本製鉄ですが、2006年オランダのミッタル・スチールとルクセンブルクのアルセロールの経営統合により世界最大の鉄鋼メーカーであるアルセロール・ミッタルが誕生します。ミッタル・スチールは世界中で企業買収を繰り返し巨大化し、アルセロール買収でついに圧倒的な世界最大の粗鋼メーカーに上り詰めました。当時は粗鋼生産で日本製鉄(3600万トン)の3倍の1億1600万トンの規模に膨れ上がっていました。💡自分たちが企業買収の標的になることを恐れた当時の新日本製鐵は住友金属を事実上の救済合併により自らも巨大化し企業防衛を図ります。2012年新日鐵住金の誕生です。2017年には中国の宝山鋼鉄も含む世界的大競争の中で日新製鋼の買収も公取委の承認取り付けに成功し、国内で更に巨大化していきます。

消えた住友金属工業

2019年4月1日社名を日本製鉄に変更しました。2012年住友金属工業と合併し新日鐵住金となってから7年で住友の名前は消えました。住友金属は合併当初より住友グループの主要企業の社長会である「白水会」への参加は認められませんでした。「結束の住友」と言われた中の御三家でしたが、官営八幡製鉄所を起源とする新日鉄もプライド高く、企業体力の圧倒的な差から、「白水会」に残ることは許しませんでした。そして日本製鉄への社名変更とともに8人の代表取締役は全て新日鉄出身者で占められ、たすき掛け人事の慣習は終りを迎えたのです。名実ともに住友金属は消えました。

【考察2】図で見る鉄鋼業界の合従連衡

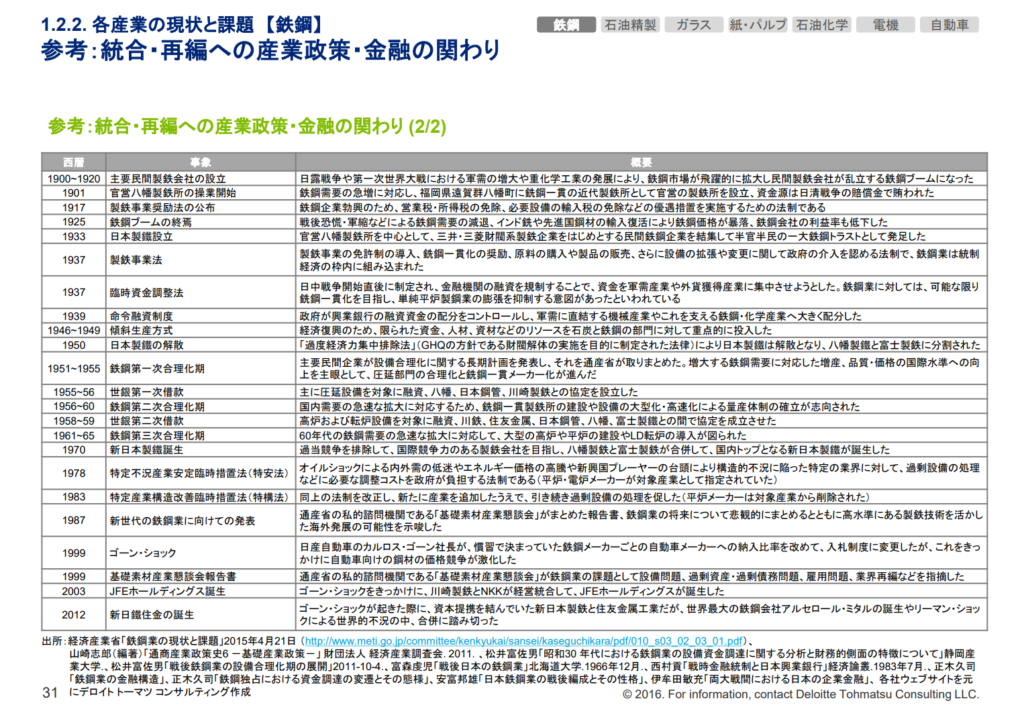

【考察3】鉄鋼業界と産業政策年表

1999年のゴーンショック以降を特にご注目下さい。

【考察4】世界シェア日本製鉄の現在位置

【考察5】日本製鉄のジレンマ

八方塞がり

高炉に代表されるように製鉄業は装置産業です。💡3.2兆円の固定資産を持ち2.7兆円の有利子負債があります。原料の鉄鉱石と石炭の価格は市況により大きく変動します。仕入原価が60%を占めるこの事業で、原料が10%上がるだけで利益が飛びます。しかし、カーボン0に向けて研究開発費は落とせません。研究開発費を落としスケジュールに遅れが出ると、今後の貿易取引で炭素税を加算され、各国の鉄鋼輸入からはじき出されます。有利子負債が多く返済を滞らせないために売上は落とせません。ここまで聞いただけで頭が痛くなります。

解決できない日本製鐵

これを解決するには、原材料費が10%下がり、鋼材を10%値上げする状態を継続するしかありません。しかも売上は落とさずにです。安定した原材料確保のため自前の鉱山開発をしておけばよかったのにと思ってしまいますが、今の日本製鉄ができるのは鋼材の値上げであり、特に高付加価値商品の値上げしかありません。その意味でトヨタとの価格交渉は死活的に重要で、橋本社長は強気です。特許侵害で宝山鋼鉄とトヨタを訴えたのもこのような背景があるはずです。これは両刃の剣でもあり、ピラミッド構造の頂点のトヨタに、いわばティア1の日本製鉄が牙を向いてしまったのです。トヨタが本気になれば普通勝てるわけがありません。日本製鉄は勝てない戦いに突入してしまいました。(これは航空機完成メーカーとジェットエンジン完成メーカーの対等なダブルピラミッド構造ではありません。日本製鉄は単なる素材メーカーです。)それが明白になったとき、日本製鉄橋本社長の評価は、称賛から酷評に変わるでしょう。

トヨタvs日本製鐵

自動車用高級鋼板のトン当り4万円の値上げをトヨタに飲ませた橋本社長の力量を評価する声は多いようです。しかし、過去のソニーでも住友化学でもパナソニックでも称賛から酷評へ転落した社長はいくらでもいるのです。経済誌の手のひら返しの記事も同様です。原料価格が大きく値上がりしている中、この程度の値上げでは日本製鉄が息を吹き返さないことを橋本社長は百も承知のはずです。一方トヨタはポスコや宝武鋼鉄に供給網を広げようとしているのです。日本製鉄がトヨタを提訴した裏には、存亡をかけて収益を確保しようとしている日本製鉄とピラミッド構造の頂点のトヨタの譲れない戦いがあるのです。

2023年11月2日の日経に、日本製鐵がトヨタと三井物産への特許訴訟を放棄したと出ていた。予想通りでピラミッド構造の頂点のトヨタに、ティア1に過ぎない素材納入メーカーの日本製鐵が戦いを挑んでも勝ち目はないよ。和解ではなく放棄だから完敗だね。日本製鐵側はトヨタとの関係正常化が狙いと明らかにしている。トヨタは外交辞令を発表したね。トヨタって結構根暗だよ。1950年の経営危機のとき、住友銀行の前身の大阪銀行だけが融資を断った。住友がさくら銀行と合併するまでの50年間は、どんなに頼んでも住友銀行から融資を受けることはなかった。日本製鐵 橋本社長は鉄鋼業界構造改革の風雲児なのか、先が読めない異端児だったのかどっちになるんだろう。

(記事本稿は2023年5月31日公開済)

2023年12月19日のニュースで日本製鐵がUSスチールを2兆円で買収して完全子会社にするとでていた。次項「【結論】大相場は来ない」 で述べたように、当ブログでは大きな投資の決断はできないと読んでいたがしたね。うまくいけばもちろん凄いことになるけど2兆円をどう調達したかとUSスチールのトップを誰にするかがポイントだと思う。

借り入れについては有利子負債が多ければさらなる借金を背負ってしまう。調達の中身を見るべき。

トップについてはアメリカの経営のプロに任せることが出来るなら、ドル箱になる目はあると思うけど、日本製鐵から出すなら、その社長は本社の顔色をうかがい大きな決断は出来ないだろうと思う。

ここをよく吟味して投資を決断しないと大火傷する。経済誌などの夢を膨らますような記事に乗らないことだね。投資を急ぐことはまったくない。

(記事本稿は2023年5月31日公開済)

2024年9月、アメリカの大統領選挙も佳境に入るけどトランプ前大統領、ハリス副大統領どちらの候補も日本製鉄のUSスチール買収に反対だ。

日本の観点からすると、世界一の技術力を持つ日本製鉄の技術が入るのだからいいことづくめじゃないかと思うかもしれないけど、2つの指摘をしておきたい。

まず、アメリカの観点からするとUSスチールが日本に買収されると価格決定権が決定的になくなるということだ。巨大IT企業GAFAMを見てほしい。インターネットの価格支配権はアメリカが握っている。日本はもちろんEUも抗えない。

しかし、海運業はどうだろう。米シーランド社はEUの手に落ちて有力なアメリカ企業はなくなってしまった。何が起こったか。EUと日本がコンテナ船の価格決定権を握っている。

USスチールが日本の手に落ちるということは鉄鋼の価格決定権を失うということに他ならない。

もう一つ企業経営の観点からすると、日本の企業買収は今までほぼ成功していない。最近の日本の名ばかりジョブ制度と違って、欧米の厳しいジョブ制度の壁があるからだ。日本的経営を持ち込むと、自分のスキルを磨けない有能な社員から辞めていく。次の有利な仕事に転職する機会がなくなるからだ。USスチールに買収によるバラ色の未来は日米双方に待っていない。

(記事本稿は2023年5月31日公開済)

【結論】大相場は来ない

日本製鉄の株価上昇期の数ヶ月前と減配発表後の数週間前の株価予想のネットを見て下さい。株価急伸の最中は5000円だ6000円だ大相場が来ると、下がると2600円が頭だ2500円が頭だとほぼ全てが書き始めます。テクニカル分析が最も予測の反転がはっきりしています。

企業価値は上がらない

冷静に見ましょう。企業価値が上がっているのかどうかを。企業価値が上がるとは、例えば信越化学がリスクを取って米シンテック社を100%子会社にしたように、アルセロール・ミッタルが60%を出資しているインドでの共同出資の工場を買い取り全額出資にするというようなことです。有望な市場の高炉を2基も新設を予定している企業ですから、アルセロール・ミッタルがうなずく金額で買収することがリスクを取るということになります。悲しいかな財務的に余裕がない日本製鉄にはできないと思います。

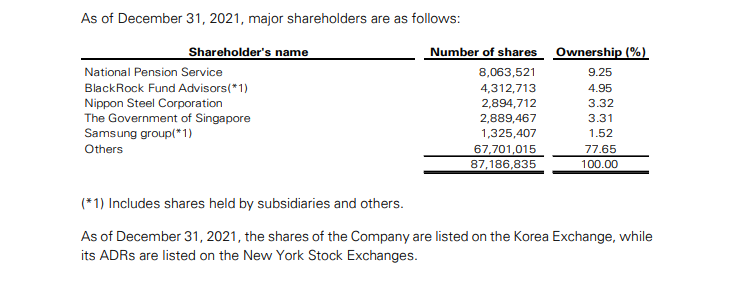

「主なき企業」日本製鐵

財務的理由以外にできないと思われる構造的な大きな理由があります。韓国ポスコと同じく、日本製鉄は「主なき企業」だからです。韓国のサムソンやLGに代表される創業家統治企業を韓国では「主ある企業」と呼んでいます。対して国営企業から民営化したポスコのように創業家というものがない企業は「主なき企業」と呼ばれ区別されています。しかし勝負は既に明確についています。「主ある企業」のパフォーマンスが「主なき企業」を明らかに上回っているのです。「勝ちに不思議の勝ちあり、負けに不思議の負けなし~野村克也」の名言のように、「主なき企業」には中長期的視野が欠けています。前段の用語解説にあるようにROEを始め様々な経営指標は経営者にとって有利にすることが人為的に可能です。決算と経営指標と人事に頭脳のかなりの部分は向かわざるを得ません。💡決算を犠牲にして、例えば日本製鉄が鉄鉱石や石炭の鉱山開発を今後継続して進めたり、インドの合弁会社の100%子会社化のために巨額投資したりを経営陣が出来るでしょうか。出来ません。しかし「主ある企業」には必要ならその決断ができるのです。

ソリューションがない

企業価値を高めることができない日本製鉄は、原料価格、有利子負債、売上高、鋼材価格、研究開発費と多くの変数を持つ多元一次方程式を解かなければなりません。海外拠点の運営まで含めると多元連立一次方程式となります。「主なき企業」の日本製鉄に、決算を気にせずこの方程式を解くことはできないのです。大相場は来ません。この変数の中で業績が行ったり来たりするだけです。変数を横目で見ながら売買するしかないというのが当ブログの結論です。

日本製鉄はINPEXと似ているね。高い技術が収益に結びついてないから、鋼材価格と原材料価格の市況で利益が左右される。大変哲学的になるけれど、買うならリスクとリターン、下落局面で恐怖指数が最高に高い時が買い場となる。市況に左右されるから中途半端な気持ちで買うと大変な目に合うね。もちろんリストラ以外で企業価値が上がる判断材料がでたら買うよ。

ポスコ

- 1968年浦項総合製鉄として設立

日韓基本条約の対日求償権の資金を元に、朴 正煕大統領が主導し設立。その後八幡製鉄、富士製鐵、日本鋼管の技術援助で急速に発展することになる。

- 1973年浦項総合製鉄第1期工事始まる

日本輸出入銀行など外国資本が60%を占めた。1969年までに世界銀行とアメリカ輸出入銀行から経済性がないことを理由に融資を断られる。そのため対日請求権の資金流用と日本輸出入銀行などからの融資で浦項製鉄所の建造は始められた。

- 1983年粗鋼生産能力910万トンの浦項製鉄所完成

3度に渡る拡張工事を行い完成させた。当初は国営企業で1983年時点で韓国政府保有比率は92%であった。

- 1998年民営化へ

韓国政府と韓国産業銀行保有の株式26.7%を1人3%限度に売却を発表

- 2000年完全民営化

韓国産業銀行保有の36%を売却し完全民営化が完了した

- 2002年社名変更

英語表記のPohang iron and Steel Companyからの略称ポスコを正式社名とする

- 2004年製鉄技術の急速な向上

1990年代に新日本製鐵退職の技術者が門外不出の技術「方向性電磁鋼板」の技術流出に関与

- 2012年不正競争防止法でポスコと新日鉄の元技術者を東京地裁に提訴

ポスコ本社社長の意思決定と同社東京研究所が情報収集目的の組織であったことを証言した同社元社員の陳述書が提出される。

- 2015年ポスコと和解

ポスコより300億円の和解金の支払金を受けることと、新日鉄元社員の謝罪と解決金支払いにより両社は和解した。

- 2021年持ち株会社制へ移行を発表

ポスコホールディングスとして鉄鋼、化学、商社などを傘下に持つグループ構造となる。

【考察1】ポスコ~会社は誰のものか

ポスコの外資比率は58%で、かつては日本製鉄が筆頭株主の時期もありましたが、現在は上表の通り、韓国国民年金機構が筆頭株主です。ソニーなどと同じく過半数以上が外資ですが、この会社は紛れもなく韓国企業です。

外資が牛耳る韓国の銀行

韓国企業の外資比率が高いのは、1997年のアジア通貨危機で金融機関や企業の再編が一気に進んだためです。金融機関は外資に経営権を握られるか、外資に過半を抑えられた金融機関が、政府系金融機関一行を除き全てとなりました。種子会社もバイオメジャーが握っているのは「悪魔の種子は防げるか」編で説明した通りです。ポスコも外資が過半数超えています。でも外国企業ではありません。過半数が外資のソニーが日本企業であるように。確かに株主は利益を得ますが、言葉を悪くすれば外資に利益を吸い上げられてしまいますが、会社は外資が過半を占めただけでは株主のものとは言い切れないのです。2つの側面があります。

会社を支配して出来ること

株主の主な権利は主に3点です。

株主総会における議決権=会社の経営に参加する権利

剰余金の配当を受け取る権利=会社の利益の一部を配当金として受け取る権利

残余財産の分配を受ける権利=会社が解散するときに余った財産を受け取る権利

言い換えればたかがこれだけされどこれだけです。

国をまたぐ経営統合は困難が伴う

もう一つは、確かに専有的比率で株式を保有している企業や投資ファンドがいる場合は、国際問題にならない同じ国内なら当ブログの記事を探すだけでも、日本製鉄に経営統合された住友金属工業や、日本石油に統合の三菱石油、海外では独占禁止法で分割されたAT&Tのベビーベルたちがたどった再統合など1つの会社に同化させられた事例があります。国をまたぐ場合は、ドイツのバイエルが統合したアメリカのモンサント、イギリスのシェル石油とオランダのロイヤル・ダッチが統合のシェル石油など欧米間では深い事情のもと統合したケースはあります。ただ、日産がルノーに経営統合されるのを恐れてゴーン事件に発展したように、他国の企業を盗んで取り込んでしまうことは容易には出来ないのです。

【考察2】ポスコの欺まん~ファイネックス工法の虚実

2007年ファイネックス工法はポスコが独自開発したもので、「夢の製鉄工程」「21世紀の現代製鉄技術」として画期的だと韓国国内でもてはやされました(実際はシーメンスVAIとの共同開発で、シーメンスVAIはプライメタルテクノロジーとして三菱日立製鉄機械とシーメンスVAIの合弁会社として2015年再スタート、現在は三菱重工がシーメンス側の株式を取得し三菱重工傘下です。また、プライメタルテクノロジーのHPをみるとファイネックス工法はこの会社の技術としてきちんと載っています。)。日本の大手新聞も大きく取り上げました。画期的工法としてポスコの権(クォン)会長(2014年~2018年)が推進したのです。

燃焼工程を経ない自然状態の粉状の鉄鉱石と、コークス工程を経ない石炭をそのまま炉に入れる工法は、20%ほどのコスト削減が出来ると圧倒的競争力を期待されました。世界2位の生産能力まで増強が可能でアルセロール・ミッタルに対抗できると大いに韓国国内マスコミを賑わしたのです。しかし、💡実は粗鋼1トンあたりの原価が高く生産性は大型高炉の80%であることがポスコ内部文書で明らかになっています。他社大型炉に対し競争力がないため、最高級の鉄鉱石と石炭を使用せざるを得ず、浦項製鉄所の1トンあたりの原価は高いものについています。段々と明らかになってきた事実により、💡新型高炉建設から小型炉の切り替えに方向転換したりと覆い隠そうとしています。ところがこの技術を中国に輸出しました。この強かさが流石です。後で文句が出ても、理由はなんとでもいえますから。技術開発の元は取るのでしょう。白を黒と言いきってなお押し通してしまう強かさが韓国らしいのです。

【考察3】企業統治に介入する国家

朴槿恵政権が終わり会長が変わった

朴槿恵政権(2013年~2017年)のもと誕生した第8代権(クォン)会長ですが、2018年7月任期途中で辞任し、権(クォン)会長から第9代崔(チェ)会長へ移行しました。2017年権(クォン)会長は3年の任期で再任されたばかりでした。ポスコは創業以来ずっと会長が任期途中で退任しているのです。財務畑の崔(チェ)会長は、技術系ではない初めての内部出身者で、出身大学も初めてソウル大学以外の釜山大学と異例の人選となりました。当時の文政権(2017年~2022年)の意向のようですが、真相は闇の中です。

国家の影響を強く受けるポスコ

ポスコの出自は国策企業であり現在は完全民営化されています。韓国で多い創業者統治型企業とは違います。日本でも財閥解体が行われ創業家統治は間違っているというような誤った考えが浸透していますが、日本においては最も多く普通に存在する通常の民間企業形態を、韓国では「主なき企業」と呼んでいます。国の産業政策の影響を強く受ける鉄鋼業で、「主なき企業」ポスコは人事を強く国の影響下に置かれてしまっているのです。

李明博政権が残した巨大債務

権(クォン)会長の前任の第7代鄭(チョン)前会長(2009年~2013年)時代は失われた5年と言われたほどひどいものでした。李明博政権(2008年~2013年)の後押しで生まれ拡大路線を突っ走り負債が際限なく増えました。李明博政権の終わりとともにやはり退任を余儀なくされているのです。国策企業という出自から人事への政府の介入が絶えず、常に人事が歪められてきた歴史があるのです。

【考察4】技術をパクる韓国とパクられる日本

日本の技術流出の理由

日本製鉄の技術流出問題はサムソン電子などへの半導体の技術流出と根は同じで、バブル崩壊後の長期デフレによる経済停滞で企業のリストラが行われ、早期退職や人員整理で多くの技術者が誇りを踏みにじられ悔しい思いをしたことが背景にあります。

何故バブルの火消しのため人為的に資金を絞ってしまったのでしょうか。大蔵省も罪深いものです。バブル当時東京の土地全部売ればアメリカが買えると言われましたが、機能都市である東京は地価が高くて当たり前だと堂々と主張すればよかったのではないでしょうか。時を経た現代、アップルの時価総額が東証の時価総額の半分を超えた時期がありました。資産価値が上がっただけです。どう違うのでしょうか。アメリカが人為的になにかした形跡はありません。FRBは物価高に対応するだけです。

アメリカやイスラエルはどう対応しているか

技術流出は予見される出来事ですのでアメリカでは流出前提にリスク管理を行っています。別記事の「悪魔の種子を防げるか」で記述したように、高級果物の種子流出もリスク管理に全く無頓着な日本ならではの出来事に思えてきます。改正された種苗法も種子の流出を防ぐ意味はあるのでしょうけど、種子の権利売却まで視野に入れて流出前提の制度化もしたほうが良いのではないでしょうか。守っても守りきれないという前提が必要です。

技術流出を恐れる姿勢も非常に奇妙で、当ブログJDI(ジャパンディスプレイ)の記事でも頻繁に出てきましたが技術はすぐに陳腐化します。💡ハイテクスタートアップ企業大国イスラエルの姿勢が正道です。模倣リスクを恐れずに企業買収に制限を設けず、売却で得た資金で更なる先端技術開発に取り組むといいます。JRの高速鉄道技術だって、日本製鉄の無方向電磁鋼板技術だって相手が欲しがっているときにビジネスベースで思い切り高値で売却して次の先端技術開発に取り掛かるほうが清々しく理にかなっています。戦後の贖罪のための技術移転だったのでしょうか。どうせ技術は漏れるわけですしいつかは陳腐化するものです。後生大事に守るより、流出リスクに然るべき手は打っておき、300億円などで手を打たずたっぷりもらって次の開発に移るべきだったと思います。

日本の対応

こういう守りの姿勢が同じ国営企業の出自を持ちながら、強かなポスコと日本製鉄の違いではないでしょうか。無方向性電磁鋼板も元の技術である一方向性電磁性鋼板は1953年アメリカのアームコ社からの技術。それを進化させ、当初は技術を守るため核心部分の特許出願せず門外不出としたのですが、ポスコに技術流出しその日本人技術者が宝山鋼鉄に技術を売ってポスコが訴えたことから発覚したものです。特許取得は諸刃の剣で公開されて守れる範囲は自国のみという制度になっています。2022年やっと秘密特許を含む法律が衆議院を通過しました。当然G7で秘密特許制度を持っていなかったのは日本だけです。

【結論】ポスコは投資に値しない

当ブログは韓国企業は売買の対象とはしていないのですが、ADR(米国預託証券)でニューヨーク市場に上場されているため、日本でも比較的簡単に買えるので一応言及させていただきます。投資判断するならこの項の題の通りになります。高コスト体質で企業統治に国が介入するので考えないほうがいいでしょう。

ウォーレン・バフェット氏がポスコを称賛し買い集めた後、一気に売却した話は有名です。2006年持ち株比率4.8%相当を買い、その後も買い増していますが、2013年から2014年第2四半期までに全株売却しました。

チャート図と年表をご覧下さい。さすがのバフェット氏も知らなかったはずです。まさにポスコが会社ぐるみで日本製鉄から方向性電磁鋼板技術を盗んでいた時期こそバフェット氏が「素晴らしい会社を見つけた」と称賛し購入した時期です。ポスコは2004年頃から技術流出に関与し、時を同じくして業績も株価も勢いよく上昇しました。「夢の製鉄工法」ファイネックス工法を華々しく世に出した年の2007年12月ニューヨーク市場で184.41ドル(ADR)の史上最高値を付けたのがピークでした。その時まさに死角のない輝く会社に見えたと思います。しかし、バフェット氏が全株を売った翌年の2015年には最高値から3分の1の水準まで落ちています。

バフェット氏の売買履歴を年表と符合してみます。💡2006年バフェット氏が投資を開始した時期から、2013年から2014年にかけてポスコを見限り全て売却した時期と、年表の2004年の技術流出から2012年に新日鐵がポスコを提訴、2015年に和解金300億円で決着した時期まで時系列は完全に一致します。

このような会社を投資に値する会社とは思わなかったのでしょう。

会社をホールディングス化して二次電池に手を伸ばしたよね。企業のDNAは変わらないと思う。業態転換には美しい物語が必要だ。なぜならそこに企業の血のにじむような努力があるから。アメックスが南北戦争でお金を前線まで運んで急便会社から変化したように、Amazonがオンライン書店からクラウド企業になったように、任天堂が花札やトランプ製造からコンピューターゲームに進化していったように。ポスコにそれを感じない。

アルセロール・ミッタル

- 1989年インドの実業家ラクシュミー・ミッタル氏が創業

オランダのロッテルダムに本拠を置く会社で、世界の鉄鋼会社を次々と買収し巨大化していく。インドの電炉メーカー、ニッポン・デンロ・イスパトが前身。

- 1995年イスパト・インターナショナル設立

トリニダード・トバゴ、メキシコ、カナダの鉄鋼メーカーを次々と買収。イスパト・インターナショナルを設立する。

- 1997年イスパト・インターナショナルをニューヨークとアムステルダムで株式公開

- 1998年~2003年企業買収が続き更に企業規模拡大へ

アメリカのインランド・スチールに始まり、フランス、ルーマニア、アルジェリア、南アフリカ、チェコの鉄鋼メーカーを次々と買収する。

- 2004年ミッタル・スチールの誕生

ポーランドとボスニア・ヘルツェゴビナの鉄鋼メーカーを買収。世界有数の鉄鋼メーカー欧州のLNM(当時の世界4位)と合併し、米ベツレヘム・スチールと米LTVスチールなどの合併会社インターナショナル・スチール・グループも買収しミッタル・スチールが誕生した。

- 2006年アルセロール・ミッタルの誕生

2001年に仏ユジノール(当時の世界5位)、アセラリア(スペイン最大)、盧アーベット(当時の世界3位)が合併しヨーロッパ最大の鉄鋼メーカーのアルセロールが誕生。このアルセロールにミッタル・スチールが敵対的買収を仕掛け、個人株主の賛同を得て大株主を押し切り買収に成功。

【考察1】巨大化の歴史と手法

次々と企業買収を繰り返し、工場を新設することなく巨大化していったアルセロール・ミッタル。前身はイスパト・インターナショナルですが、どちらかといえば窮地に陥った鉄鋼メーカーを次々と買収し株式交換で完全子会社化、その後リストラをし収益を出すということを繰り返して巨大になっていきました。

巨大化のターニングポイント

2004年LNM(当時の世界4位)とインターナショナル・スチール・グループ(ベスレヘムスチールやLTVスチールの合併会社)を買収・合併しミッタル・スチールとなります。ここで初めて技術力を備えた鉄鋼メーカーの体をなしてきます。

こうして世界最大の鉄鋼メーカーが誕生した

更に欧州のアルセロール(仏ユジノール(当時の世界5位)、アセラリア(スペイン最大)、盧アーベット(当時の世界3位)が合併した当時ヨーロッパ最大の鉄鋼メーカー)に狙いをつけ敵対的買収を図りますが、フランス政財界、ルクセンブルク政府、スペインのアリストレイン家などの大株主の反対にあい買収は失敗するとの見方が大勢でした。にも関わらず一般株主の賛同を得ることに成功、2006年予想外に買収は成功します。ここにアルセロール・ミッタルという世界最大の鉄鋼メーカーが誕生します。高級鋼材の扱いが少なく低収益であったミッタル・スチールは更に高級鋼材も手に入れました。

【考察2】企業統治は創業家統治企業

アルセロール・ミッタルはミッタル家支配の創業家統治企業になります。アルセロールと合併後は共同経営の合意に反し、アルセロールの経営陣を追い出してしまいました。当ブログが一貫して主張している最強の企業統治形態の一つミッタル家による創業家統治企業に変貌しました。欧米流に言えばファミリー企業、韓国では主ある企業です。

最強の企業統治形態だけあって、ROICなどの経営指標は悪くありません。

【考察3】企業合併が与えた日本への影響

アルセロール・ミッタルの巨大化は、合弁により企業を飲み込んでいく手法から、当時の新日鉄を震え上がらせました。この世界的企業の拠点で欠けているピースが東アジアのみだったからです。新日鉄は企業防衛のため2012年住友金属の救済合併を決断します。新日鉄も巨大化の道を選びました。

【考察4】アルセロール・ミッタルの現在位置

中国 宝武鋼鉄集団に世界一の座を奪われる

2006年のアルセロール・ミッタル誕生後、中国企業勢の台頭やリーマンショックにより経営が悪化したため従業員の削減や鉄工所の閉鎖を行いました。しかし、その後も企業買収を続け世界60カ国に拠点を持つ世界最大の鉄鋼メーカーであり続けました。2019年からのコロナ流行により業績は悪化、そのため2021年には粗鋼生産量は7930万トンに落ち込み、1億2000万トンの宝武鋼鉄集団に粗鋼生産量首位の座を明け渡しています。しかし、依然として世界最大級の鉄鋼メーカーであることに変わりありません。

日本製鐵も道連れのインドへの進出

インドのエッサール・グループのエッサール・スチール(インド5位粗鋼生産量960万トン)が2017年経営破綻し、2018年国際入札が行われました。2019年に日本製鉄40%、アルセロール・ミッタル60%の比率で共同買収が完了しています。鉄鋼需要の伸びが期待される新興国においては、自国における一貫した鉄鋼生産技術への協力を求められます。インドは将来的に粗鋼生産3億トンまで伸びると予想されている地域です。直接投資できたことは両社にとって大きなチャンスとなりました。一方、高炉2基の新設と港湾設備の整備などで1兆円を超える投資が必要となり、両社は出資比率に応じて債務保証をすることになります。

日本製鐵に勝算はあるか

余談ですが、中国や韓国で技術協力のみを強いられてきた日本製鐵は、直接投資にこだわり買収資金を捻出しインド市場に食い込みました。巨額の有利子負債で財務的に余裕がない日本製鉄は、将来有望なインド市場で利益を上げ、研究開発費を捻出しようとしています。今後、高炉建設も予定されており、投資資金は膨らみます。海外巨額投資で思惑通り行かず喉元に刺さった棘のごとく苦しんでいる企業は多くあります。住友化学のペトロラービグ、出光興産のベトナムニソン製油所、キリンのブラジルスキンカリオールなど枚挙に暇がありません。思惑通り行くといいのですが。

やはり日本製鐵の技術は世界一

アルセロール・ミッタルの出自はヨーロッパの有力鉄鋼メーカーを多く取り込んでいます。そのためヨーロッパ鉄鋼メーカーとの技術提携を30年にわたりしてきている日本製鉄との技術的パートナー関係をそのまま維持してきています。今回のエッサール・スチール買収においても、アルセロール・ミッタルの製鉄所運営経験と日本製鉄の技術力を結集とされているように、技術的優位は日本製鉄にあるのです。

【結論】好みの方はどうぞ

アルセロール・ミッタルもADR(米国預託証券)でニューヨーク市場に上場されており売買可能です。こちらについても言及はしておきたいと思います。

インド最大の資産家ミッタル家の創業家統治企業であり、創業家統治の特徴である中長期的な決断が可能な会社です。買収した企業に対し、設備投資ではなくリストラで収益を出し巨大化を積み上げてきた歴史のこの企業は経営指標ROICに代表される資本効率が良い会社です。ただしミッタル家所有の創業家統治企業のため、配当性向は極めて低く、日本の投資家で魅力を感じる方は少ないと思います。したがってこの項の標題の通りです。

宝武鋼鉄集団

- 1977年上海宝山鋼鉄設立

新日鉄会長稲山氏の訪中時に中国李先念副主席より製鉄所建設への協力要請。

- 1978年鄧小平副首席(副総理)が君津製鉄所を視察

これを契機として上海宝山鋼鉄の第一期工事着工

- 1985年上海宝山鋼鉄一期工事完成で高炉に火入れ

新日鉄指導の下、最先端の製鉄所が完成

- 1993年宝山鋼鉄に社名変更

- 1998年上海宝鋼集団へ社名変更

上海冶金と合併

- 2005年宝鋼集団へ社名変更

- 2007年グループ企業増える

新疆八一鋼鉄(上海証券市場に上場)グループ入り(粗鋼生産量1000万トン)

資本関係:宝武鋼鉄集団58.69%→宝鋼集団新疆八一鋼鉄50.02%→新疆八一鋼鉄 - 2009年寧波鋼鉄買収

- 2016年宝武鋼鉄集団へ社名変更

武漢鋼鉄集団(粗鋼生産量3000万トン)と合併

- 2019年馬鋼集団(粗鋼生産量2000万トン)と経営統合

- 2020年アルセロール・ミッタルを抜き宝武鋼鉄集団が粗鋼生産量世界一に

コロナの影響で各社生産が減る中、20.8%増やした宝武鉄鋼集団が1億1500万トンで首位、19.4%減で7846万トンとなったアルセロール・ミッタルが14年間維持した世界一の座を失う。

- 2021年日本製鉄から無方向電磁鋼板の特許侵害で東京地裁に提訴される

宝武鋼鉄集団は裁判で争うと表明した。トヨタも宝山鋼鉄の電磁鋼板を使用した車の販売差し止めと損害賠償を、取引を仲介したとして三井物産も訴えられている。

【考察1】新日鉄稲山会長は中国と韓国にマイクロソフトとインテルを作ってしまった

独占禁止法が作り出す新巨大企業

アメリカの独占禁止法(反トラスト法)はかつてIBMの手足を縛り、パーソナルコンピューター勃興期に基幹部品とソフトウエアの業務委託せざるを得ませんでした。その結果、マイクロソフトとインテルという怪物を作ってしまいました。この2社にその後IBMは大いに苦しめられました。

そのマイクロソフトも1998年独占禁止法で訴えられ、5年間の係争期間と司法省との和解後も連邦地裁に和解条項に基づく厳密な報告書を司法省とともに連邦地裁に提出するという8年間、2011年までの身動きが取れない13年間をおくりました。その間にグーグルという怪物を世に出してしまいました。1998年創業のグーグルはマイクロソフトに邪魔されることなく自由に振る舞えました。そして2020年そのグーグルも独占禁止法(反トラスト法)で訴えられているのです。

新日鉄 稲山会長の「罪」

理由は違えど同じような怪物を、新日鉄の稲山会長は作ってしまいました。稲山会長は当時まさか中国と韓国の鉄鋼業がこれほど脅威になるとは予想しなかったかもしれません。韓国浦項製鉄所の設立者にしてポスコ初代会長朴泰俊(パク・テジュン)氏は稲山会長を紹介され、「物を盗むのは悪いことだが、心を盗むのは悪いことではない」と親交を深めます。親しくなった稲山会長は現場の反対を押し切って、製鉄技術マニュアル集、設計図面、詳細な機械構造などほぼ全てを渡しました。現在では通用しない出来事です。

新日鉄が作ってしまった軍事大国 中国

更に中国でも、李先念副主席より協力を依頼された新日鐵稲山会長の主導の下、1978年上海宝山鋼鉄で高炉建設の第一期工事に着工しました。工事は新日本製鐵指導の下行われましたが、ここで技術を吸収した中国は第二期工事以降は自前の技術と称して国産化率を高めていきます。ファイナンスは日本のODAですから無償ですべてを手に入れたのです。新日鐵は営々と築いてきた最新設備である液体酸素吹錬還元法による連続鍛造設備までODAとセットで中国に導入しました。しかし、JR新幹線技術と同じことが起こりました。短い期間で中国は最高品質の鉄鋼量産技術を自前の技術として吸収し、次々と数十基の高炉を建設していきました。生産された莫大な高品質の鉄鋼は、💡3万8000キロにも及ぶ新幹線網だけではなく、高層ビル群、新鋭漁船、70隻以上の新型潜水艦、8隻のSLBM搭載原子力潜水艦、3隻の空母、条約に規制されない今も増加中の280基の中距離弾道弾、軍事と一体の宇宙関連設備の全てに必要な量を充分に供給できたのです。稲山会長は生きていたならば「たくさんのことを教えたことが問題なのではなく、学ぶ人の意志と熱情が強かったということだ。 われわれのミスではなく向こうがよくやったのだ」と当時と同じことを言うのでしょうか。

【考察2】宝武鋼鉄のグローバル化

国策会社の強さ

宝武鋼鉄集団は2021年9月サウジアラビアのアラムコと共同で厚板一貫生産工場建設で合意、2022年8月インドネシアのニッケル銑鉄生産ラインの買収、2022年9月アフリカギニアのシマンドゥ鉄鉱山の開発に参入、同月オーストラリア西部ウエスタンレンジ鉄鋼山の開発で英豪資源大手リオ・ティントと合弁会社設立で合意と着々と手を打っています。原材料の安定的確保はこの事業の重要な要素です。鋼材価格と並び、資源対応技術は競争力の両輪です。中長期的戦略を持っていることが明確に理解できます。

海外投資が出来ない日本製鐵

日本製鉄はオーストラリアの鉄鉱石の品質低下に悩んでいるにも関わらず、中期経営計画でグローバル戦略に割くページ数は最も少なく目新しいものはありませんでした。カーボンニュートラルとデジタルトランスフォーメーション(DX)には多くのページを割いており、技術へのこだわりは強いけれど、グローバル戦略までは手が回らないことが中期経営計画から透けて見えます。宝武鋼鉄の大胆で規模も大きく明確な戦略とはかなり違います。

【考察3】宝山鋼鉄との訴訟で日本製鉄は目が覚めるのか

2017年宝武鋼鉄集団と新日鐵住金は友好40周年の記念式典を開いています。当時の進藤社長(現会長)は、今まで以上に緊密で成熟した関係を構築させていくと述べています。外交辞令であることを切に願います。

2021年日本製鉄は特許侵害で東京地裁に訴訟を起こした経緯は冒頭述べた通りです。ビジネスベースの企業同士の関係に戻れるかどうかの瀬戸際です。

【考察4】企業統治形態は国有企業

宝山鋼鉄は国有企業である宝武鋼鉄集団が73.97%を所有する子会社に当たります。上海証券市場に上場しており売買できます。

新疆八一鋼鉄は2007年宝武鋼鉄集団のグループ入りしており、上海証券市場に上場しており売買できます。資本関係は、宝武鋼鉄集団58.69%→宝鋼集団新疆八一鋼鉄50.02%→新疆八一鋼鉄となっています。

そして宝武鋼鉄集団は100%国有会社です。主要事業は鉄鋼業で宝山鋼鉄が主要中核子会社となります。

【結論】安定した企業統治の優秀な国策会社の持株会社

売買可能なのは上海市場に上場されている宝山鋼鉄と新疆八一鋼鉄になります。当ブロクの想定していない市場ですが、ここでは宝山鋼鉄についてという前提で、言及だけさせていただきます。

親会社は日本で言うNTTやJTのような国策会社に当たり、創業家統治企業同様の安定した企業統治です。経営のプロが運営している限り、大胆な決断も出来ます。政策を見る限り抜かりなくグローバル化を進めています。

日本製鐵の特許侵害訴訟は何も影響しない

宝山鋼鉄は、国有会社宝武鋼鉄集団が支配しているので経営が歪められない限り、標題の通り優秀な会社です。経営指標も良好で日本製鉄の技術が移転されており高品質の鉄鋼を生産する能力もあります。中国株取引が可能な方なら投資する価値はあります。💡日本製鉄の特許侵害提訴は日本国内の特許であり200億円の賠償金請求も少なすぎてビジネスに全く問題ありません。

過去最高値の22.12元から3分の1以下の水準まで落ちていますので投資としては検討していい水準と思います。

高層ビル群や軍事増強を目の当たりにすると「鉄は国家なり」をひしひしと感じるね。日本も決して重厚長大産業などと言って弱体化させてはいけないと思う。

JFEホールディングス

- 1950年川崎製鉄設立

川崎重工の鉄鋼部門を引き継ぐ

- 1983年ブラジルのツバロン製鉄所完成し高炉に火入れ

ブラジル鉄鋼公社、イタリア鉄鋼公社と共同で立ち上げ完成にこぎつける

- 1985年LSI製造に参入

米LSIロジックと合弁で日本セミコンダクターを設立

- 1995年日本セミコンダクター売却

米LSIロジックに売却

- 1999年韓国の東国製鋼に技術協力

資本参加も行う

- 2001年NKK(日本鋼管)との経営統合を発表

- 2002年JFEホールディングス設立

NKKと共同で持株会社を設立

- 2003年JFEスチールに商号変更

NKKの鉄鋼事業を継承

- 2005年ツバロン製鉄所を仏ユジノール(現アルセロール・ミッタル)に売却

1992年民営化後株式買い増しをしたが結局撤退した

- 2006年東国製鋼の出資比率を上げ持分法会社へ

持分15%へ

- 2010年印JSWスチールと技術提携し資本参加

タタ・スチールに次ぐインド第2位の鉄鋼メーカー

- 2012年印JSWスチールの出資比率を上げ持分法会社へ

持分15%へ

- 2023年JSWスチールと合弁で方向性電磁鋼板生産販売

インドで高級電磁鋼板の現地生産を決断

- 1912年日本鋼管設立

- 1984年米ナショナルスチールに資本参加

- 1988年NKKに社名変更

- 2002年ナショナルスチール売却

米USスチールに持分売却

- 2002年JFEホールディングス設立

川崎製鉄と共同で持株会社を設立

- 2002年ユニバーサル造船設立

日立造船の造船部門を統合

- 2003年JFEエンジニアリングに商号変更

川崎製鉄のエンジニアリング事業を継承

- 2008年ユニバーサル造船をJFEホールディングスに譲渡

- 2002年JFEホールディングス設立

- 2003年JFEスチールとJFEエンジニアリング設立

川崎製鉄とNKKの鉄鋼事業を川崎製鉄が引き継ぎJFEスチールに商号変更。

同じくエンジニアリング事業をNKKが引き継ぎJFEエンジニアリングに商号変更。 - 2003年川崎マイクロエレクトロニクスを子会社に

- 2008年ユニバーサル造船を子会社に

- 2012年川崎マイクロエレクトロニクスをメガチップスに売却

- 2013年ユニバーサル造船がIHIマリンユナイテッドと合併

JFEHDとIHIが持分共に45.93%で筆頭株主

【考察1】JFEホールディングス誕生の経緯

日産のゴーンショックにより長年の商慣習が破壊され、価格競争に巻き込まれた日本鋼管は経営が悪化、川崎製鉄による実質的には救済合併でJFEホールディングスが誕生します。川崎製鉄が鉄鋼事業を継承しJFEスチールに商号変更、エンジニアリング事業を継承したNKK(旧日本鋼管)がJFEエンジニアリングとなります。

【考察2】前身である川崎製鉄の手痛い経営判断ミス

近視眼的だった川崎製鉄

川崎製鉄はNKKと比較しても海外投資には積極的でしたが、その時の判断を結果的には誤り、大きなチャンスを逃しています。資本参加し完成まで多大な苦労をしたブラジルのツバロン製鉄所です。完成から9年経過した1992年、ブラジル政府は民営化入札を行い、川崎製鉄の入札参加を強く求めましたが、川崎製鉄は断っています。結局ブラジル国内金融機関2社が落札し大幅な合理化を断行、非常に競争力の高い製鉄所に生まれ変わっています。現在も世界最強の製鉄所の一つと言われています。

手放してしまったツバロン製鉄所の経営権

更に判断ミスは続きます。1996年経営権を握るブラジルの金融機関2社が撤退、ブラジルの総合資源会社で世界最大の鉄鉱石輸出企業リオドセ(現呼称ヴァーレ)などと共に、株式を買い増し共同経営まで持ち込んでいました。ところが川崎製鉄の社長交代でツバロン製鉄所の価値を見誤り(リオドセの鉄鉱山と積出港に隣接し北米の製鉄所へのアクセスが良い)、見抜いていた仏ユジノール(現アルセロール・ミッタル)に売却してしまいます。現在はアルセロール・ミッタルの旗艦製鉄所にまでなっているツバロン製鉄所は、高付加価値鋼材生産のため2023年から生産拡張工事に10億ドルを投資することになっているのです。返すがえすも所有していたらと悔やまれます。

【考察3】海外投資のリスクを取れない日本勢

海外投資に積極的な中国・韓国勢

世界3大資源メジャーのリオドセは自社の鉄鉱石拡販のため、隣接するツバロン製鉄所以外にも、自社積出港近くに800万トン級の高炉3基を建設する計画を明らかにしました。これにいち早く反応したのが中国宝山鋼鉄です。アルセロール・ミッタルや韓国ポスコも強い関心を寄せましたが、日本勢にその気配はありません。結局宝山鋼鉄が2007年500万トン級の高炉建設で合意しています。ブラジル政府と中国宝山鋼鉄のどちらが経営権を握るかのタフなせめぎ合いを乗り越えての合意でした。

この一連の経営判断こそ、💡「主なき企業」の中長期的判断でリスクを取れない日本勢の弱さです。決算をよく見せることが優先され動けないのです。

見劣りするJFEの海外投資

JFEスチールは余程懲りたのか、技術・資本提携している韓国の東国製鋼とインドJSWスチールの持分比率を持分法適用の15%まで高め、インド2位のJSWスチールとは2023年方向性電磁鋼板の現地生産で合意しています。しかし世界の鉄鋼メーカーや資源会社のダイナミックな動きを見ていると、リスクを取れない日本勢の弱さと、技術協力だけさせられる交渉力の弱さにもっと強かにならなければ生き馬の目を抜くこの競争相手たちに勝てないだろうと思ってしまいます。

【結論】企業価値向上を見極めよう

JFEスチールは経営指標がほぼ全てで見劣りしてしまいます。高付加価値鋼材の価格でも原材料仕入れ価格でも日本製鉄に見劣りしています。何より海外事業で有力な稼ぎ手がありません。ブラジルでは既に拠点を失っていますが、インドでどれだけ稼げるかです。ツバロン製鉄所を手放した付けは大きいのです。

結局JFEスチールには自ら道を切り開くツールが日本製鉄と比べて少ないのです。多元連立一次方程式を解かなければならないのは同じなのですが、全て他力本願になっていて、インドのJSWスチールと言っても出資比率15%ですし、カーボンリサイクル高炉などの研究開発もこれからの話しです。何をもって企業価値を高めるかの強力な変数が方程式にないのです。

原材料の高低や在庫評価のタイミング、鋼材価格の値上げなどの変数を見ながらの投資とせざるを得ません。下がったところで買って規律を持って決めた価格で売るのが最善の戦略かと思います。中長期保有ならもどかしい思いをするでしょう。

5社の未来戦略~カーボンニュートラルに向けて

脱炭素製鉄所は各社2050年に向けてということで、進捗状況も様々です。現在の株価にも影響を与えますが、期待先行なのでその前提で、一応各社について言及させていただきます。

日本製鉄のカーボンニュートラルビジョン2050

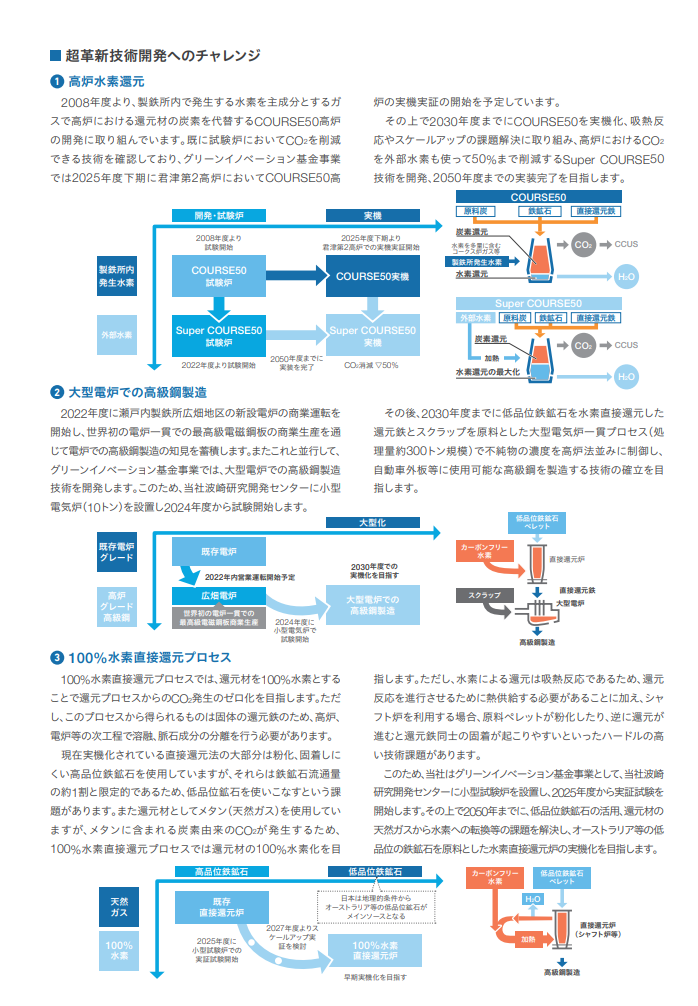

脱炭素製鉄所については、日本製鐵が5社の中で最も進んでいると思われます。3つのアプローチをしています。

①高炉水素還元→2025年君津で高炉実機実証→2030年までに実機化→2050年実装

※高炉における還元剤の炭素を代替するCOURSE50(CO2 Ultimate Reduction System for cool Earth 50)高炉の開発を通じ、CO2を50%削減するsuper COURSE50高炉を目指すもの。

②大型電炉での高級鋼製造→2022年新型電炉で商業運転開始→2024年小型電炉新設し高級鋼材生産→2030年低品位鉄鉱石を水素直接還元した還元鉄と大型電炉で高炉並みの高級鋼生産できる一貫システム確率

※2022年より世界初の電炉での最高級電磁鋼板の商業運転で知見を蓄積し、電炉一貫の自動車外板に使用可能な高級鋼材生産システムを目指すもの。

③100%水素還元プロセス→2025年実証試験開始→2050年低品位鉄鉱石を水素還元で実機化。の3通りです。

石炭を水素で代替えというのは、水素で鉄鉱石を還元する困難さに尽きます。石炭を焼き固めたコークスと違い、水素で還元すると水蒸気が発生し吸熱するため高炉の温度が下がるのです。可燃性の水素を高温に維持する必要があり、大型化や気体の流れなど困難なハードルがいくつもあるようです。

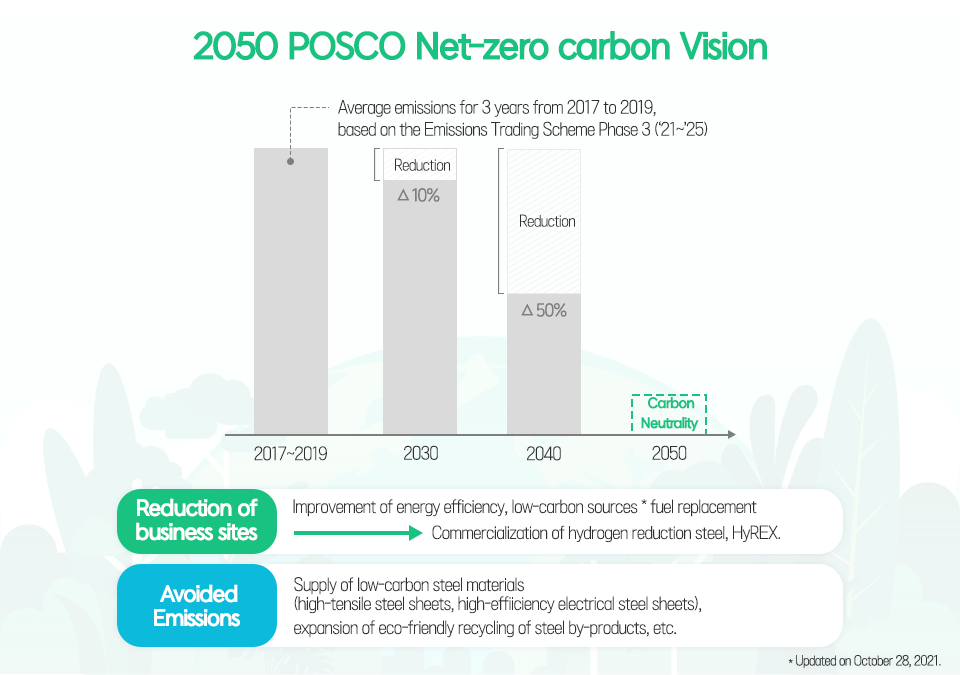

ポスコのネットカーボンゼロ構想

ポスコは英プライメタルテクノロジーと業務協定を締結し、ハイレックス(Hy Rex水素還元製鉄)のデモプラント設計に着手、2030年までに水素還元製鉄の商用化の可能性を検証し、自社の高炉を順次リプレイスする計画を発表しました。

プライメタルテクノロジーは、かつてファイネックス工法(高炉に焼結炉を経ず粉状の鉄鉱石とコークス炉を経ない石炭を直接入れる製法で、硫黄酸化物や窒素酸化物の排出が少ない)を共同開発した先で、現在は三菱重工傘下です。日本の技術者も多くいるのですが、シーメンスVAIが出自であることから本社はイギリスです。プライメタルテクノロジーズのHPを見るとハイレックスは技術として記載されています。ポスコはこの技術が及第点と見れば自社技術で画期的だということにするでしょう。

うまく行かなければ、必ず日本製鉄の技術をパクりに来ます。その時は技術者を一本釣りするはずです。

アルセロール・ミッタルのカーボンニュートラル

欧州での鉄鋼製造過程で発生するScope1(自社直接排出)のCO2を2030年までに2018年比で30%削減、2050年にはネットゼロにする目標を設定しました。

鉄鋼製造で使用するエネルギーを全てクリーンエネルギーとし、燃焼で発生するCO2を吸収するスマートカーボン技術とグリーン水素を活用した還元鉄高度化技術の2ルートでアプローチするとしています。

欧州で1兆円を投資してCO2発生の少ない電炉新設にも取り組みます。今後電炉用のスクラップ鉄の争奪戦が予想されています。

欧州の旧アルセロールと日本製鉄は伝統的に技術協力関係にあったため、アルセロール・ミッタルとなったあともそれは引き継いでいます。しかし買収されるかもしれないという日本製鉄の緊張感が変わってきたのは、インドのエッサール・スチール(現AM/NS India)共同買収からです。中国勢への警戒から、両社は協力関係に軸足を移しています。

日本製鉄は、水素還元などの革新的技術に先行しているため、適正な価格で技術移転に協力し、中国や韓国に見せつける必要があります。決してタダ同然で技術流出が起こらないよう、今までと同じ轍を踏んではいけません。技術移転に後塵を拝した中国と韓国には、優位を活かし適正価格かつ充分利益が取れる価格で売るべきだと思います。

宝武鋼鉄集団

2025年までにCO2発生を30%減らし、2030年までに更に30%、2050年にはCO2発生を0にする技術持つ予定としています。しかし、後に中国政府は2025年のピークアウトは非現実的だとして2030年にずらしました。この分野で最も遅れているのが中国でしょう。

中国は日本製鉄の技術を必ずパクりに来ますが、正門から堂々とパクるはずです。日中友好や地球温暖化防止のための協力要請という形で。そして、本人が産業スパイだと気づかない人脈を営々と育てているはずですから、そのキーマンである経済人や政治家を使うでしょう。韓国とは全く違うやり方です。

💡日本製鉄は本当に気をつけなければならないのです。今回の特許侵害での提訴は決別のいい機会です。

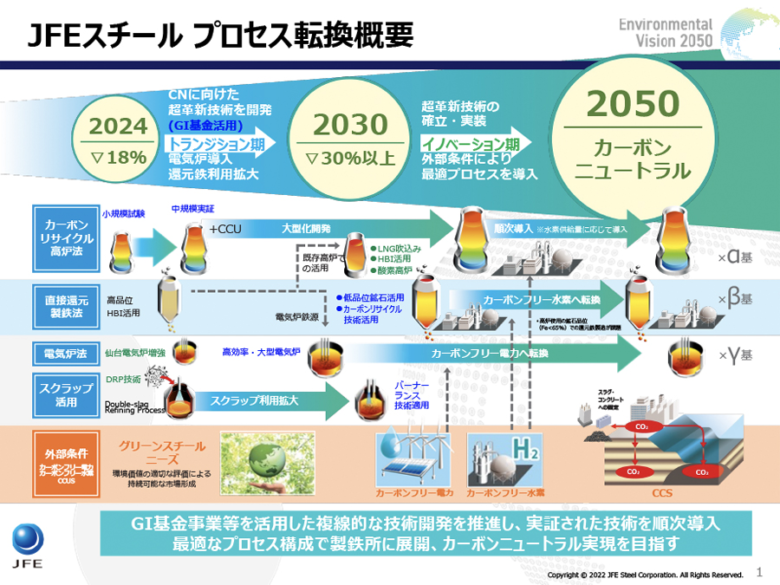

JFEホールディングス

①カーボンリサイクル高炉(CR高炉)②直接還元技術③高効率大型電気炉技術の3つのアプローチで技術開発を行っています。①CR高炉プロセスでは排出ガスからCO₂を回収し,メタネーション反応を活用してメタンに変えて、コークスの一部と置き換えて使用,製鉄プロセスからのCO₂排出を50%以上削減する技術の実証を進めています。②直接還元技術は2024年試験炉建設予定であり、水素の炉内温度低下の吸熱問題に取り組むとしておりまだ途上のようです。③大型電気炉は既存技術の組み合わせで実証実験を行い2030年までに自社電気炉に実装していくということですから実現は近そうです。

アプローチは日本製鉄と似ていますが、日本製鉄のほうがかなり先行しているようです。ただ国のグリーンイノベーション基金(GI基金)2兆円が活用できるので技術進歩は実現するでしょう。

「死せる孔明生ける仲達を走らす」日本製鉄の技術力にそれくらいの威光はあるけどまだ死んではいない。中期経営計画でグローバル戦略にあまり触れてないのが本当に気になる。技術はタダでどんどん渡して世界には投資しない。ブラジルのウジミナス製鉄所もインドのAM/NS Indiaでも主導権は取れていない。結局出資比率だろ。どうして世界に打って出ないのかな。そこが企業価値だと思う。

※個別株予想は、あくまで個人的見解を示したもので、投資を勧誘や推奨するものではありません。

過去の実績や未来の予想は投資成果を保証するものではありません。

売却を勧めるものでもありません。

投資の判断は皆様ご自身の決定にてお願い致します。